11.5. Види й етапи податкового планування

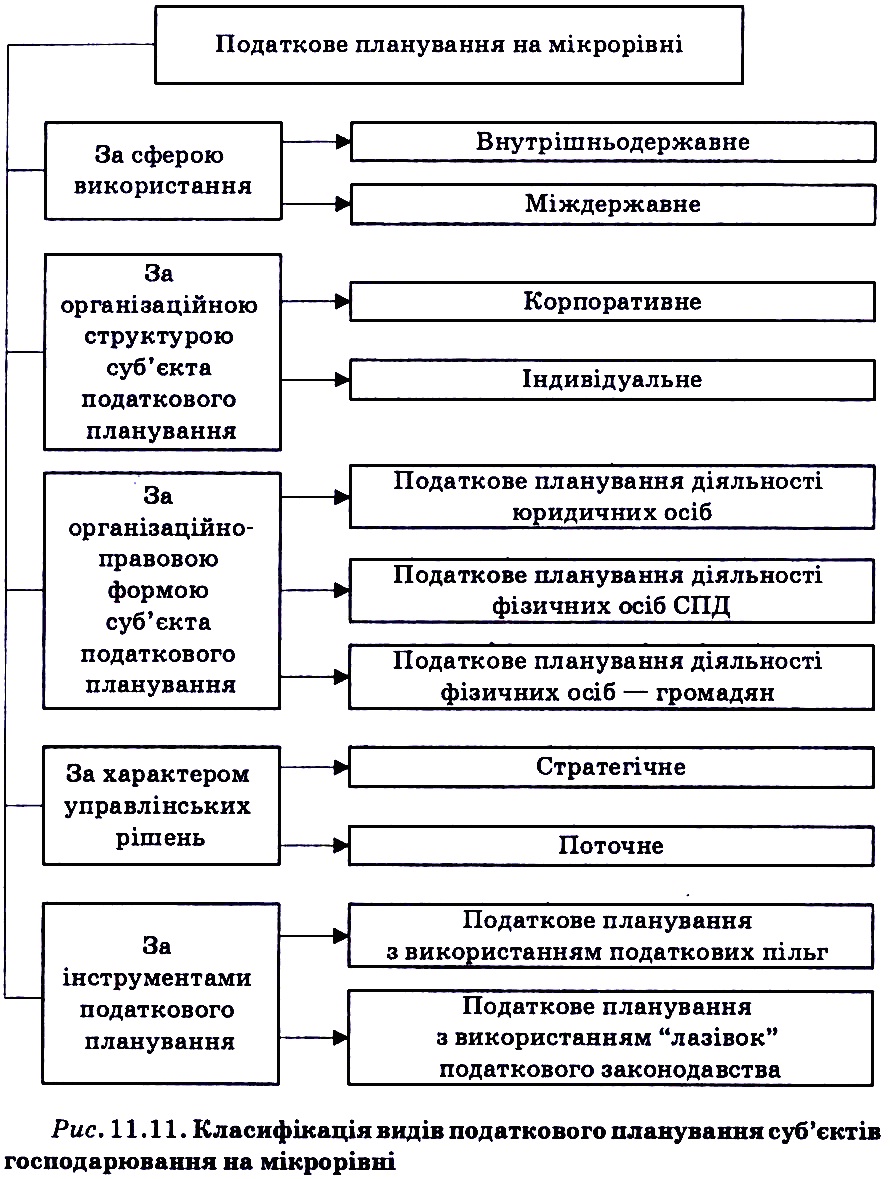

У теорії оподаткування виділяють різні види податкового планування, які класифікуються за низкою критеріїв. На підставі існуючих підходів можна виділити такі критерії класифікації видів податкового планування на мікрорівні (рис. 11.11).

До внутрішньодержавного відноситься податкове планування, яке здійснюється в рамках однієї держави, до міждержавного — податкове планування, яке поширюється на зовнішньоекономічні операції суб´єкта податкового планування. До корпоративного відносять податкове планування, що здійснюється суб´єктами підприємницької діяльності з корпоративною структурою, до індивідуального — суб´єктами, які не мають корпоративної структури.

Для здійснення цієї класифікації в корпоративну структуру включають усі структури, які беруть участь у податковому плануванні, незалежно від наявності документально оформленої організаційної підпорядкованості. Наприклад, корпоративною структурою вважається підприємство і приватний підприємець — платник єдиного податку, який є сателітом.

До поточного відносять податкове планування, що реалізовується в процесі поточної діяльності підприємства з розрахунку на порівняно короткий проміжок часу (до 1 року), як правило, на один або кілька податкових періодів.

Стратегічним називається податкове планування, яке базується на реалізації стратегічних цілей діяльності суб´єкта податкового планування з розрахунку на тривалий період функціонування суб´єкта податкового планування (1—3 роки).

Ці види податкового планування ґрунтуються на єдиних принципах, інструментарії й методиці реалізації, однак розрізняються за складом спеціальних методів податкового планування на стадії моделювання альтернативних варіантів оподаткування (розробки проектів податкового планування).

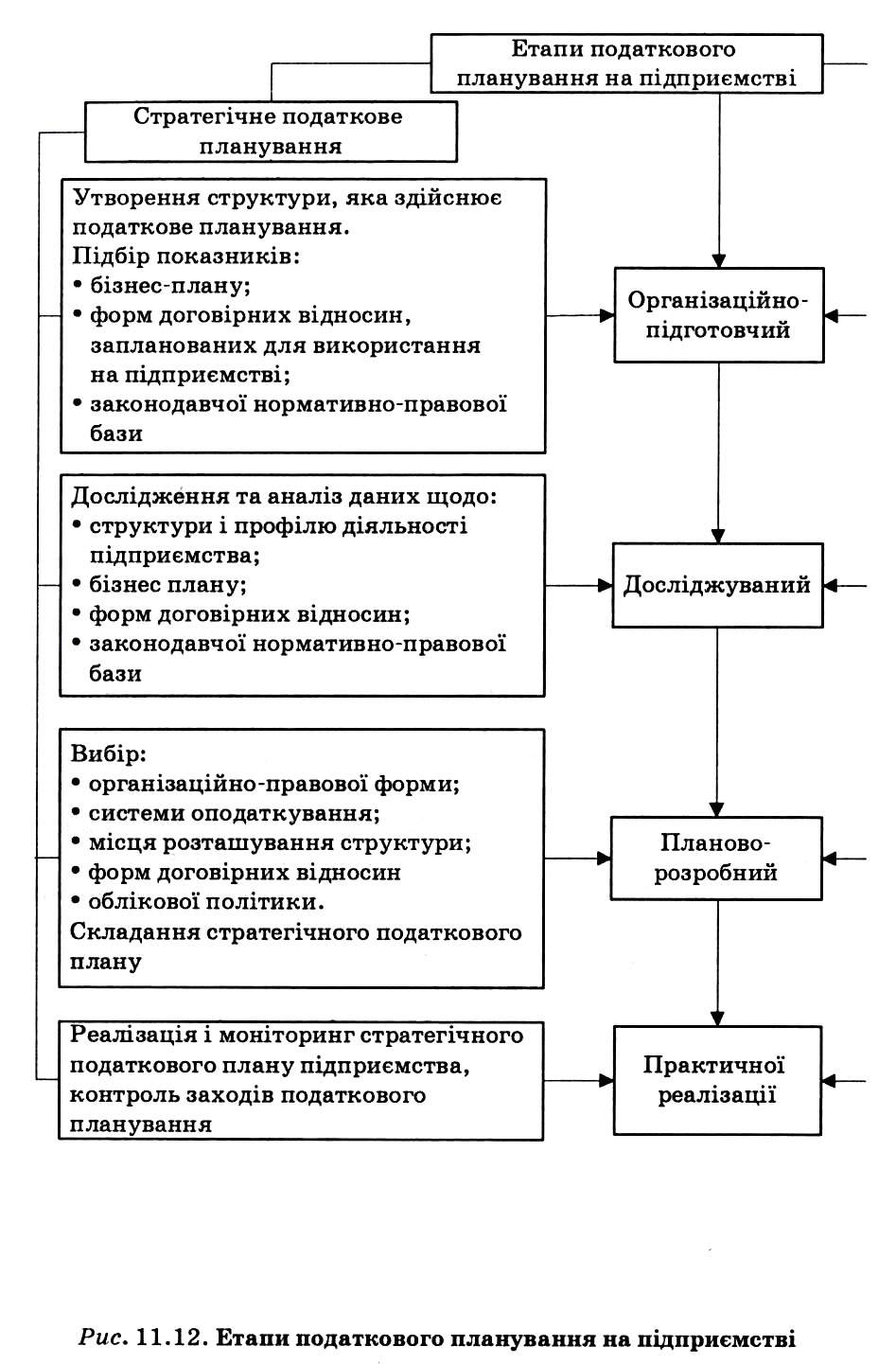

Оскільки процес податкового планування здійснюється в певній логічній послідовності, можна виділити його основні етапи (рис. 11.12).

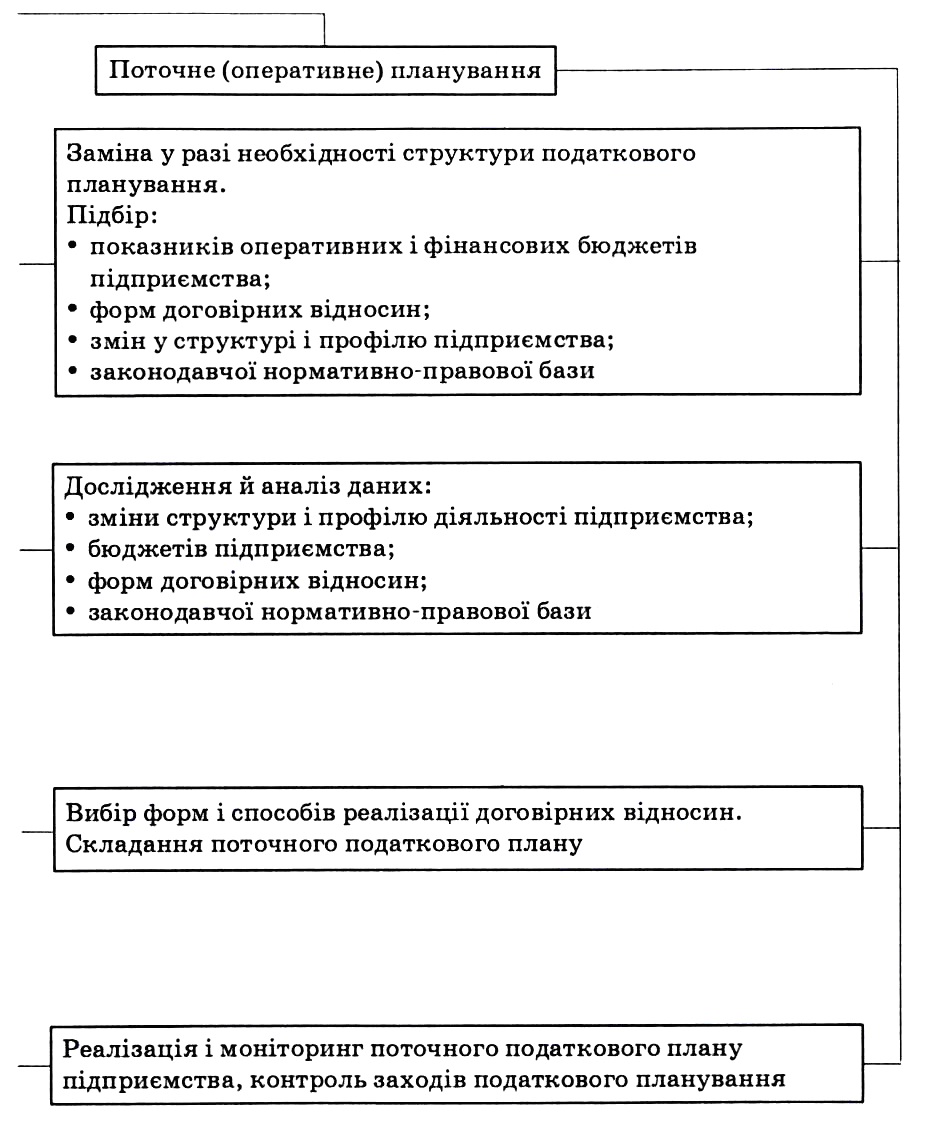

Аналіз складу представлених етапів показує, що логічна послідовність процесу податкового планування в стратегічному й поточному податковому плануванні реалізується за допомогою низки однакових етапів: організаційно-підготовчого, дослідницького, планово-розробного, практичної реалізації.

Однак через розбіжність цільових установок стратегічного й поточного податкового планування (метою першого є визначення глобальних стратегічних напрямків оптимізації податкових платежів, а другий спрямований на оптимізацію податкових платежів у процесі поточної діяльності підприємства) склад етапів цих видів податкового планування відрізняється.

Зокрема, на організаційно-підготовчому етапі в стратегічному податковому плануванні створюється структура з податкового планування на підприємстві, якою на розсуд власників підприємства можуть виступати сторонні консалтингові фірми або власний підрозділ підприємства, а в поточному податковому плануванні за необхідності така структура змінюється.

Відмінності щодо складу заходів на цьому етапі проявляються також у тому, що для підбору інформації на дослідницькому етапі в стратегічному податковому плануванні використовуються в основному показники стратегічного бізнес-плану й бюджетів підприємства, у поточному — лише бюджетів підприємства.

На планово-розробному етапі відмінність між стратегічним і поточним податковим плануванням полягає в тому, що в першому з них обирається організаційно-правова форма, структура, місце розташування, система оподаткування й облікова політика підприємства, які надалі виступають основою для розробки заходів поточного податкового планування.

На етапі практичної реалізації, який є однаковим для стратегічного та поточного податкового планування, здійснюються заходи з моніторингу та контролю податкових планів, на основі яких проводиться аналіз ефективності податкового планування.

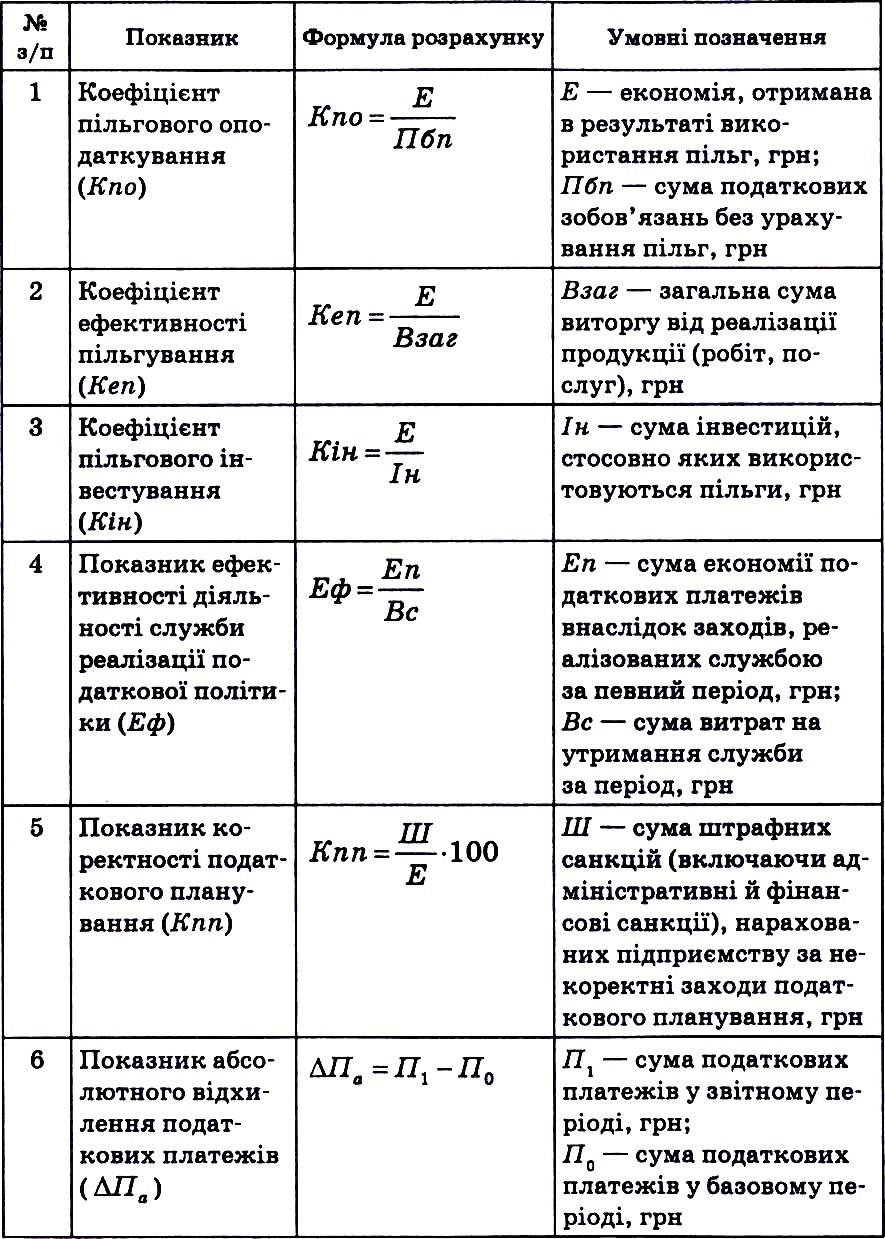

Аналіз ефективності податкового планування доцільно здійснювати на комплексній основі з використанням показників (рис. 11.13).

Розрахунок середніх значень показника податкового тягаря для деяких видів діяльності наведений у додатку Б.

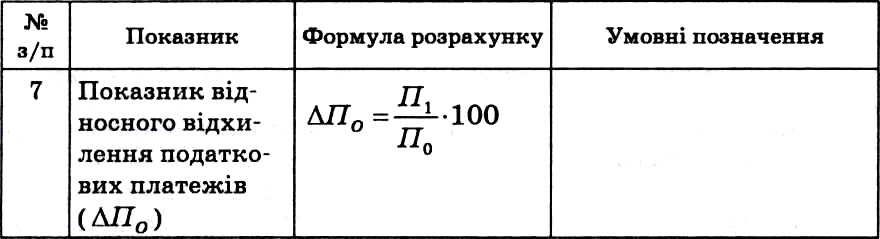

Шляхи визначення показників розрахунку економії податкових платежів наведені в табл. 11.1.

У загальному аналізі ефективності податкового планування першочергову увагу слід зосередити на аналізі податкового тягаря й показника діяльності служби реалізації податкової політики (податкового відділу), оскільки вони найбільш достовірно відображають результати податкового планування. Аналіз коефіцієнтів використання пільг відображає лише ступінь застосування пільг підприємством і може бути орієнтиром для виявлення резервів податкового планування.

За результатами проведеного аналізу роблять висновки щодо ефективності функціонування системи податкового планування за певний період і виявляють резерви податкового планування на майбутні періоди.

Таблиця 11.1. Показники розрахунку економії податкових платежів

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера