11.1. Поняття і сутність податкового планування

Високий рівень податкового навантаження потребує особливого підходу до управління податковими витратами підприємства, в основу якого покладено заходи з оптимізації податкових наслідків здійснення господарської діяльності. При цьому можуть використовуватися як законні, так і незаконні способи.

До незаконних способів відносять ухилення від сплати податків, законні способи фахівці характеризують по-різному (рис. 11.1).

Так, представники органів ДПС, зазвичай розуміють під мінімізацією податків зменшення податків за допомогою використання "прогалин" та "лазівок" у законодавстві й негативно ставляться до суб´єктів господарювання, які використовують такий шлях мінімізації податків.

Наприклад, в наказі ДПАУ від 11.12.2006 № 766 визначено, що основними напрямами роботи органів ДПС під час здійснення аналізу діяльності суб´єктів господарювання, які мінімізують податкові зобов´язання при визначенні податку на прибуток, є:

— відбір суб´єктів господарювання, які мінімізують податкові зобов´язання;

— оперативне передання результатів здійсненого відбору всім визначеним підрозділам органів ДПС для відпрацювання наявної інформації про цих платників та вчинення дієвих заходів із запобігання мінімізації та ухилення від сплати податків;

— аналіз та систематизація наявної інформації із внутрішніх та зовнішніх джерел;

— формування інформаційно-аналітичної довідки на підставі аналізу податкової звітності, інформації із зовнішніх джерел, інформації щодо вчинених дій та встановлених фактів виявлених порушень за підприємствами, які мінімізують податкові зобов´язання;

— відбір платників податків, які підлягають обов´язковим плановим або позаплановим перевіркам з метою мінімізації безрезультативних перевірок;

— запобігання використанню різноманітних схем ухилення від оподаткування.

До підприємств, які мінімізують податкові зобов´язання, згідно з цим наказом відносять такі:

1. СПД, що мають від´ємне значення об´єкта оподаткування, — "збиткові".

2. СПД, що визначили нульове значення нарахованої суми податку на прибуток, крім платників, у яких р. 08 декларації з прибутку < 0.

3. СПД, у яких податкове навантаження < 1 % при тому, що 08 >0.

4. СПД з кількістю працівників до п´яти осіб, у яких співвідношення позитивного сальдо між сумою податкового зобов´язання та сумою податкового кредиту з ПДВ до обсягів операцій, що оподатковуються за 20-відсотковою ставкою за місяць, становить до 5 %.

5. СПД з різною кількістю працівників, у яких розмір податкового зобов´язання дорівнює розміру податкового кредиту за місяць та розмір обсягу поставок за цей місяць більший за відповідну суму по кожній галузі окремо.

Отже, працівники органів ДПС на практиці прирівнюють заходи з мінімізації податкових платежів до ухилення від сплати податків, що є некоректним, оскільки поняття податкового планування й ухиляння від сплати податків принципово відрізняються за критерієм законності, а саме: заходи, які здійснюються в межах чинного законодавства, не відносять до ухилення від сплати податків.

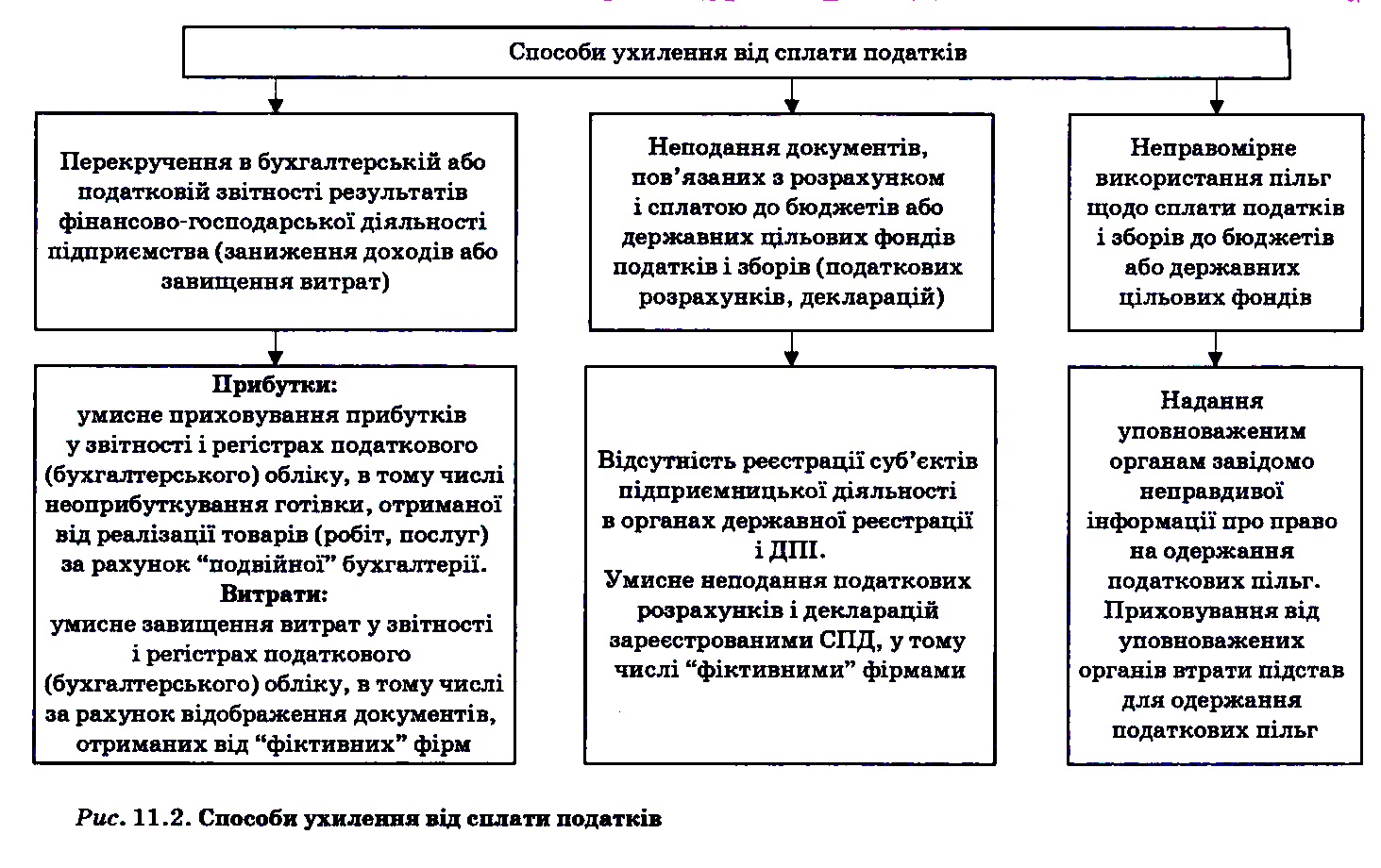

Деякі способи ухилення від сплати податків представлено на рис. 11.2. Залежно від обставин здійсненні дії з ухилення від сплати податків переслідуються в адміністративному або карному порядку, а заходи щодо законної оптимізації податків — ні.

Тобто, до ухилення від сплати податків відносять протиправні дії зі зменшення податкових зобов´язань, які спричиняють у випадку виявлення відповідальність за порушення податкового законодавства1.

На перевагу позиції представників органів ДПС, незалежні фахівці поняття мінімізації та оптимізації податків відносять до законних засобів зниження податкових платежів. При цьому критерієм розведення цих понять є спрямування заходів, і як наслідок, методи і способи, що в них використовуються.

Мінімізація податків передбачає використання пасивних заходів, а оптимізація податків — активні дії, спрямовані на максимальне використання всіх нюансів чинного законодавства з метою законної оптимізації податкових платежів. До таких дій відносять податкове планування.

Фахівці по-різному трактують поняття податкового планування, при цьому всі визначення можна об´єднати у два концептуальних підходи.

За першого підходу, якого дотримується, зокрема, І. Бланк, під податковим плануванням розуміють процес планування підприємством податкових платежів на майбутній період. Так, І. Бланк визначає термін "податкове планування" так: "Найважливіший етап розробки податкової політики підприємства, спрямований на визначення планових сум його податкових платежів у майбутньому періоді й розробку графіка їхньої сплати"2. Аналогічне визначення наводиться і в Економічному словнику3, на що звертає увагу А. Єлісєєв4.

Рис. 11.1. Способи зменшення податкових платежів підприємства

За другого підходу основним напрямком податкового планування вважають оптимізацію податкових платежів підприємства. Наприклад, у Новому економічному і юридичному словнику5 податкове планування визначається як: "Вибір між різними варіантами здійснення діяльності юридичної особи й розміщення його активів, спрямований на досягнення можливо низького рівня виникаючих при цьому податкових зобов´язань". JI. Марцулевич формулює поняття податкового планування так: "Сукупність методів, прийомів і способів, що дозволяють у рамках податкового законодавства максимально скоротити податкові зобов´язання юридичної або фізичної особи"6. Аналогічний підхід до визначення податкового планування з незначними уточненнями висловлюють у своїх працях і А. Чудаков, Б. Рагозін, Т. Козенкова7 та ін.

Враховуючи цільову спрямованість податкового планування на оптимізацію податкових платежів суб´єктів податкового планування й наявність спеціальної методики його здійснення, слід погодитися з А. Загороднім, А. Єлісєєвим та О. Вилковою й М. Романовським8 стосовно того, що перший концептуальний підхід визначає поняття планування податків, а другий податкового планування. Проте з метою остаточного розведення цих понять перше з них має сенс позначити як бюджетування податків.

Отже, податкове планування можна визначити як систему заходів підприємства, спрямовану на максимальне використання можливостей чинного законодавства з метою законної оптимізації його податкових платежів.

Ця діяльність платника податків спрямована не на порушення податкового законодавства, а тільки на законне використання всіх чинних пільг і особливостей податкового права на свою користь. Податкове планування означає сукупність планових дій, об´єднаних в єдину систему і спрямованих на максимальне врахування можливостей оптимізації податкових платежів у межах загального стратегічного планування підприємства.

Більшість авторів схиляються до думки, що кінцевою метою податкового планування є не мінімізація, а оптимізація податкових платежів і процес реалізації податкового планування слід здійснювати системно, з урахуванням впливу заходів з оптимізації податкових платежів на фінансовий стан9.

Отже, можна сказати, що метою податкового планування на підприємствах є вибір такого шляху, за якого прибуток підприємства наближають до максимуму, а ризики діяльності в сфері оподаткування — до мінімуму.

У межах реалізації цієї мети виконуються завдання податкового планування, до яких можна віднести такі:

1) суворе дотримання податкового законодавства;

2) максимальне збільшення прибутковості бізнесу;

3) законне використання податкових пільг і особливостей податкового права;

4) управління потоками грошових коштів;

5) ефективне співробітництво з учасниками податкового планування;

6) налагодження партнерських відносин з місцевими органами самоврядування, законодавчими, податковими, фінансовими та судовими органами.

Суб´єктами податкового планування виступають суб´єкти, в інтересах яких застосовуються заходи податкового планування, зокрема: юридичні особи, фізичні особи — суб´єкти підприємницької діяльності й фізичні особи — громадяни (які не мають статусу суб´єкта підприємницької діяльності).

Об´єктом податкового планування є податки суб´єкта податкового планування.

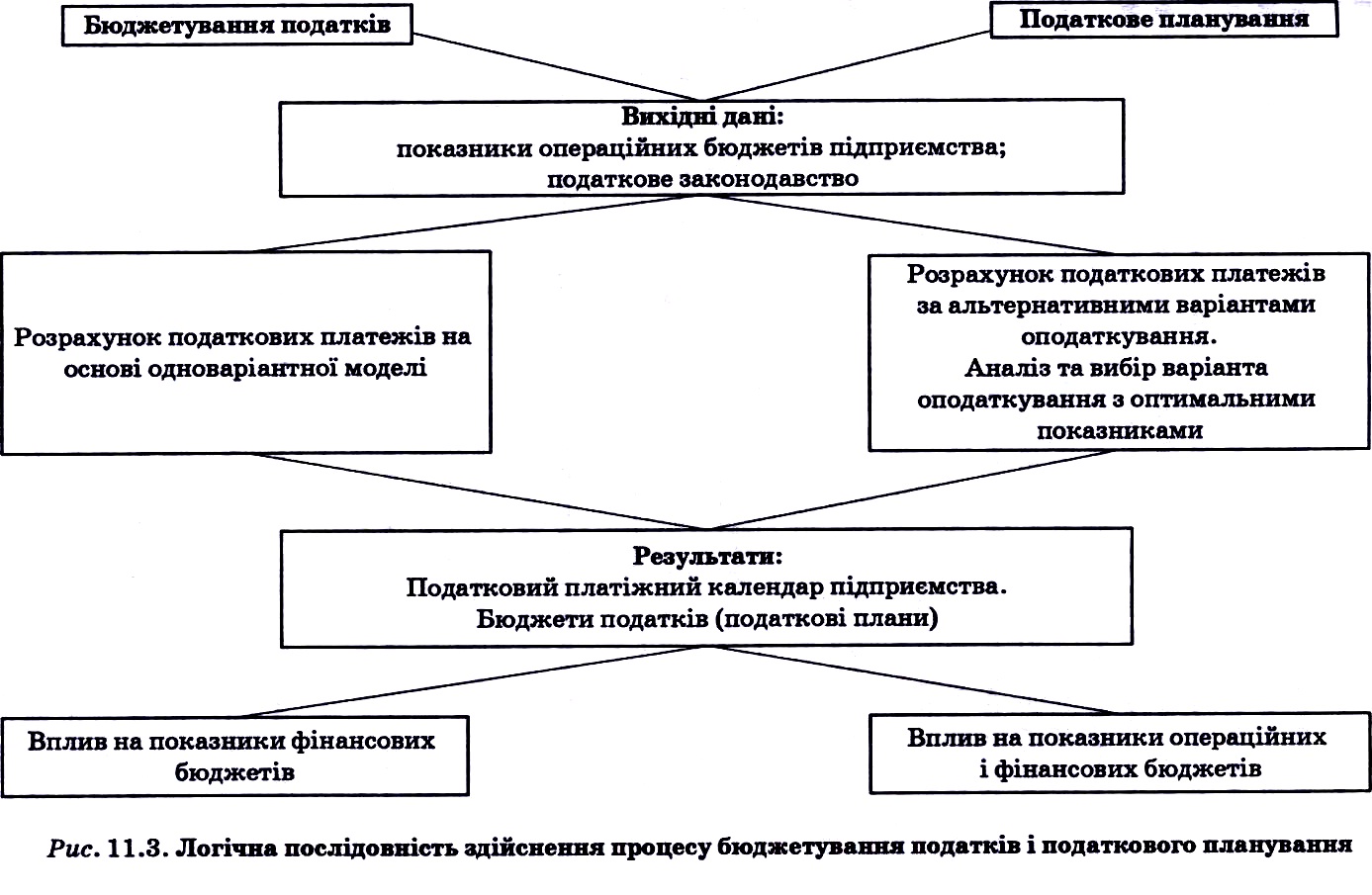

Податкове планування як і бюджетування податків ґрунтується на показниках операційних бюджетів підприємства й закінчується складанням бюджетів податків (податкових планів) та податкового платіжного календаря підприємства. Однак розходження між цими формами реалізації податкової політики проявляється у тому, що в процесі бюджетування податків на основі показників бюджетів підприємства здійснюється одноваріантний розрахунок податкових платежів, а в податковому плануванні показники бюджетів використовуються для моделювання альтернативних варіантів оподаткування, з яких надалі обирається варіант з оптимальними показниками.

Податкове планування відрізняється від бюджетування податків також тим, що внаслідок здійснення заходів податкового планування, як правило, змінюються показники більшості операційних і фінансових бюджетів підприємства, а результати бюджетування податків впливають лише на фінансові бюджети підприємства (рис. 11.3).

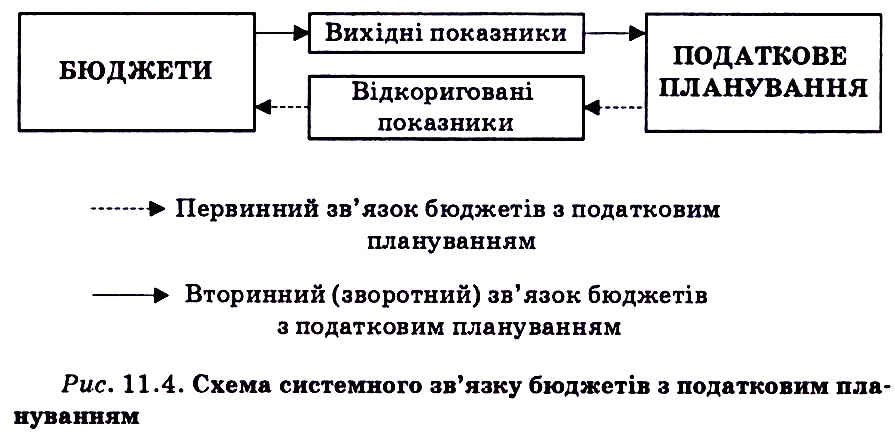

Таким чином, взаємозв´язок податкового планування із системою бюджетів підприємства відбувається за двома напрямками.

1. У процесі реалізації первинного зв´язку показники операційних бюджетів виступають базою для розрахунку податкових платежів за альтернативними варіантами оподаткування, на підставі аналізу яких обирається раціональний спосіб здійснення господарської діяльності підприємства.

Наприклад, показники бюджетів виробництва, продажу, витрат на збут, адміністративних витрат, капітальних інвестицій, грошових коштів є вихідними даними для визначення варіантів оптимізації платежів з податку на прибуток.

2. У процесі реалізації вторинного (зворотного) зв´язку показники операційних і фінансових бюджетів коригуються з урахуванням підсумкових результатів здійснення заходів податкового планування (рис. 11.4).

— первинний зв´язок бюджетів з податковим плануванням;

— вторинний (зворотний) зв´язок бюджетів з податковим плануванням

Цей взаємозв´язок можна проілюструвати на такому прикладі.

Припустимо, що за вихідними даними бюджету витрат на збут заробітна плата маркетолога складає 2000 грн на місяць, а нарахування на соціальне страхування з його заробітної плати — 750 грн. Ці показники приймають за базу для здійснення заходів податкового планування, тобто здійснюється первинний зв´язок.

У процесі податкового планування з´ясувалося, що підприємство може уникнути відтоку коштів у вигляді податкових платежів ( 750 грн), якщо замість постійного працівника послуги з маркетингового дослідження йому буде надавати приватний підприємець, який перебуває на спрощеній системі оподаткування.

Якщо керівництво підприємства прийме рішення щодо зміни наявної форми взаємин, то розглянутий показник бюджету витрат на збут знизиться на 750 грн, отже, буде здійснено вторинний (зворотний) зв´язок.

Серед інших розходжень можна виділити наявність у податковому плануванні спеціальної методики, яка дає змогу розрахувати податкові платежі суб´єкта податкового планування за альтернативними варіантами оподаткування, проаналізувати їх ефективність і вибрати оптимальний варіант із погляду платника податків.

Під альтернативними варіантами оподаткування, як правило, розуміють альтернативні способи оформлення як окремої господарської операції, так і господарської діяльності суб´єкта господарської діяльності в цілому, що супроводжуються різним рівнем оподаткування.

Таким чином, чинне законодавство і практика підприємницької діяльності на будь-якій стадії життєвого циклу суб´єкта господарювання забезпечують можливість різноманітного його розвитку. Завданням податкового планування є, в остаточному підсумку, вибір того варіанта здійснення господарської діяльності, який з урахуванням його податкових наслідків найбільшою мірою відповідає цілям підприємства.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера