4.1. Податкове регулювання й економічна політика держави

Історія розвитку суспільства показала, що ефективне функціонування ринкової економіки, незважаючи на властиві їй самоорганізацію й саморегулювання, неможливе без державного регулювання економічних і соціальних процесів на рівні суспільства, регіонів і суб´єктів господарювання. Особливо зростає значення державного регулювання в періоди кризи.

Великий тлумачний словник сучасної української мови визначає регулювання як дію за значенням "регулювати", а останньому терміну дається два визначення1:

1) впорядковувати що-небудь, керувати чимось, підкоряючи його відповідним правилам, певній системі;

2) домагатися нормальної роботи машини, установки, механізму і т. ін., забезпечуючи злагоджену роботу складових частин, деталей.

Відповідно до визначення, наведеного в Економічній енциклопедії, під державним регулюванням економіки слід розуміти "сукупність форм та методів цілеспрямованого впливу державних установ і організацій на розвиток суспільного способу виробництва (у тому числі продуктивних сил, техніко-економічних, організаційно-економічних та соціально-економічних відносин) для його стабілізації та пристосування до умов, що змінюються"2.

Інакше кажучи, державне регулювання економіки — це вплив держави на хід економічних процесів шляхом їх корегування відповідно до поставлених цілей соціально-економічного розвитку в інтересах суспільства. Система державного регулювання здійснює, з одного боку, розробку та встановлення певних правил, дотримання яких є обов´язковим для всіх суб´єктів господарської діяльності, а з іншого — відповідальність цих суб´єктів за дотримання встановлених правил.

Загалом під податковим регулюванням розуміють цілеспрямований вплив держави на учасників економічних відносин шляхом використання засобів та інструментів податкової політики. Саме за допомогою податкової політики держава не тільки формує джерела фінансування суспільно необхідних витрат, реалізуючи фіскальну функцію податків, але й забезпечує створення необхідних передумов для структурної перебудови національної економіки та її зростання.

В основі використання оподаткування як одного з найважливіших важелів економічної політики держави лежить властива податкам і системі оподаткування в цілому регулювальна функція.

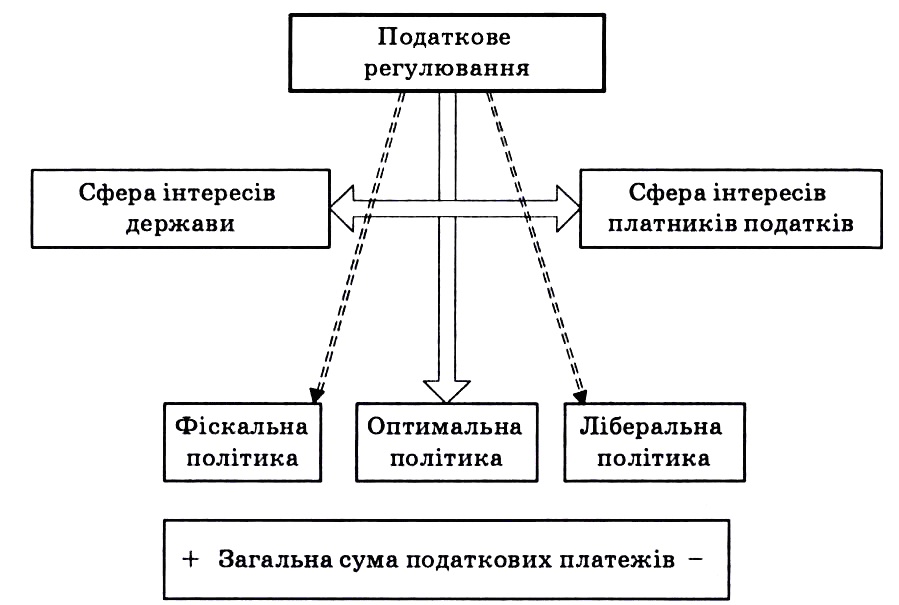

У сфері оподаткування перетинаються інтереси держави й регіонів з інтересами платників: суб´єктів господарювання та громадян. У спрощеному вигляді механізм впливу податкового регулювання на баланс інтересів держави й платників може бути представлений у такому вигляді (рис. 4.1).

З огляду на пріоритетність фіскальної функції податків, держава зацікавлена у збільшенні загальної суми податків і зборів, що надходить у бюджети всіх рівнів і державні цільові фонди. Однак надмірне підвищення податкового навантаження (пріоритет інтересів держави) позбавляє платників стимулу

Рис. 4.1. Механізм впливу податкового регулювання на баланс інтересів держави і платників податку

до розвитку й розширення масштабів діяльності, що веде до таких негативних наслідків, як пригнічення підприємницької ініціативи й стагнація, ухилення від оподаткування та тіньової економіки.

Інтереси платників податків навпаки полягають у мінімізації витрат, у т. ч. і витрат на сплату податків, тому лібералізація оподаткування об´єктивно сприяє зміцненню фінансового стану платників податків, нарощуванню обсягів продажів (тобто сприяє насиченню ринку і створенню конкурентного середовища) та збільшенню виплат, пов´язаних з оплатою праці. Останнє, у свою чергу, не тільки забезпечує підвищення рівня добробуту працюючих осіб, але й стимулює збільшення попиту в масштабах країни, що є найважливішим чинником стабільного економічного розвитку.

Таким чином, інтереси держави не є однорідними і не обмежуються тільки фіскальними інтересами. Метою соціальної держави є забезпечення високого рівня і якості життя її громадян. Фіскальна складова державної податкової політики забезпечує джерела фінансування прямих державних видатків на реалізацію соціальних програм та централізованих інвестицій. Водночас, держава зацікавлена у зростанні добробуту громадян шляхом забезпечення умов економічного зростання, підвищення конкурентоспроможності національних товаровиробників, що є основою для збільшення реальних доходів населення, оплати праці та розвитку суб´єктів господарювання.

Обґрунтоване зниження податкового навантаження в перспективі може позитивно позначитися на обсязі податкових надходжень до бюджету, оскільки обумовлене ним збільшення масштабів діяльності платників податків розширює базу непрямого оподаткування, а зростання прибутку підприємств і виплат на оплату праці забезпечує зростання податкових надходжень від прямих податків і зборів. Водночас, зайва лібералізація оподаткування означає скорочення доходів держави, що веде до неможливості в повному обсязі фінансувати поточні державні соціальні й економічні програми, тобто до обмеження загальнонаціональних інтересів.

Таким чином, завданням державної податкової політики є встановлення такого оптимального рівня й умов оподаткування, які забезпечують баланс інтересів держави і платників. Проблема полягає в тому, що інтереси ці динамічні й залежать від безлічі факторів, тому оптимальні для певних умов і в конкретний момент часу параметри податкової системи перестають забезпечувати баланс інтересів зі зміною пріоритетів розвитку суспільства та цілей економічної й соціальної політики держави.

Податки мають визначальний та двоїстий вплив на розвиток виробництва. З одного боку, вилучення у формі податків певної частини доходів платників призводить до зменшення їх інвестиційних можливостей, що негативно відображається на розвитку виробництва. З іншого боку, податки можуть певним чином стимулювати розвиток виробництва3. Безпосередній вплив оподаткування на результати розширеного відтворення проявляється у формуванні системи фінансових стимулів для подальшого розвитку підприємництва за послаблення податкового тиску. Введення оптимальних податкових ставок і обґрунтованих податкових пільг породжує дієві стимули для економічного зростання, збільшуються обсяги підприємницької діяльності, а відтак, зростає база оподаткування й первинні доходи платників податків4.

Примусове вилучення у платника певної частини його доходу спонукає його до підвищення продуктивності праці й веде до зростання виробництва. Однак податки можуть стимулювати працю й підприємницьку ініціативу лише в тому випадку, якщо платник буде впевнений, що за допомогою оподаткування держава не вилучить у нього весь приріст прибутку, отриманий у результаті зменшення витрат виробництва. Інакше у платника, навпаки, зникає будь-яке бажання підвищувати продуктивність праці й розширювати виробництво.

Використовуючи податкові надходження, держава може перерозподіляти капітал з тих галузей виробництва, які менш задовольняють невідкладні суспільні потреби, у ті галузі, розвиток яких дасть можливість вирішити принципово важливі для суспільства в цілому проблеми, підняти економіку країни на вищий рівень. Таким чином, за допомогою податкових надходжень держава може впливати на структуру виробництва.

Проводячи певну податкову політику, держава змінює структуру сукупного попиту в країні (вилучення за допомогою податків частини індивідуальних доходів призводить до зменшення споживчих витрат та індивідуальних інвестиційних витрат) і збільшує державний попит на продукцію окремих галузей і компаній, отже, створюючи для них ринки збуту, стимулює їхній розвиток. Крім того, держава сама організує виробництво суспільних товарів і послуг, фінансуючи це виробництво за рахунок податкових надходжень.

Певні елементи оподаткування (податкові пільги, ставки) можуть використовуватися як важелі прискорення розвитку виробництва в суспільно необхідних напрямах.

Разом з тим, незважаючи на високу ефективність, вважати податкове регулювання єдиним та вирішальним важелем впливу на економічні процеси було б неправильним, оскільки лише зміною умов оподаткування без інших важелів державної економічної політики неможливо вирішити всі проблеми у сфері економіки. Тому податкове регулювання слід розглядати як один з ефективних і необхідних механізмів державного регулювання економіки, який має застосовуватися у поєднанні з іншими непрямими та прямими методами.

Податкове регулювання належить до економічних методів, оскільки за своєю сутністю воно реалізується саме через економічні інтереси суб´єктів податкового процесу.

Специфікою податкового регулювання є чітке законодавче закріплення податкових правовідносин. Господарським кодексом України (ст. 17, частина перша) визначено, що "система оподаткування в Україні, податки і збори встановлюються виключно законами України". Аналогічна норма міститься й у Конституції України.

У Законі України "Про систему оподаткування" податкове регулювання як прояв регулювальної функції податків знайшло відображення в системі принципів побудови системи оподаткування (ст. 3). Із дванадцяти сформульованих у цій статті принципів чотири тією чи іншою мірою пов´язані з податковим регулюванням:

• стимулювання науково-технічного прогресу, технологічного оновлення виробництва, виходу вітчизняного товаровиробника на світовий ринок високотехнологічної продукції;

• стимулювання підприємницької виробничої діяльності та інвестиційної активності — введення пільг щодо оподаткування прибутку (доходу), спрямованого на розвиток виробництва;

• обов´язковості — впровадження норм щодо сплати податків і зборів (обов´язкових платежів), визначених на підставі достовірних даних про об´єкти оподаткування за звітний період, та встановлення відповідальності платників податків за порушення податкового законодавства;

• соціальної справедливості — забезпечення соціальної підтримки малозабезпечених верств населення шляхом впровадження економічно обґрунтованого неоподатковуваного мінімуму доходів громадян та застосування диференційованого і прогресивного оподаткування громадян, які отримують високі та надвисокі доходи.

Комплексний характер податкового регулювання проявляється й у тому, що системі оподаткування, у т.ч. і в Україні, властиві й деякі ознаки адміністративних методів регулювання. Зокрема, один із загальнодержавних податків — плата за торгові патенти за своєю сутністю є платою за право на здійснення окремих видів діяльності, тобто однозначно має дозвільний характер5. Крім того, до заходів адміністративного впливу може бути віднесена заборона на застосування фіксованого податку з доходів від підприємницької діяльності внаслідок порушення встановлених для таких платників обмежень (ст. 14 Декрету Кабінету Міністрів України "Про прибутковий податок із громадян"), обмеження на здійснення окремих господарських операцій з активами, що перебувають у податковій заставі й ін.

За формою впливу податкове регулювання відносять до непрямих методів, що базується не на прямому примусі суб´єктів господарювання, а на використанні їхніх економічних інтересів. Справа в тому, що, застосовуючи засоби податкової політики, держава створює умови, за яких платникові стає вигідним здійснювати дії, що відповідають державним інтересам, і невигідним робити те, що інтересам суспільства не відповідає.

Заходи податкового регулювання за характером впливу можуть бути як стимулювальними, так і стримувальними, тобто мають комплексний характер. Так, введення в 1999 р. спрощеної системи оподаткування, обліку й звітності суб´єктів малого підприємництва6 стало потужним стимулом для розвитку цього сектору національної економіки. Прикладом податкового "стримування" може послужити спеціальний метод податкового обліку бартерних операцій, який застосовувався в 1997— 2002 pp. (валовий дохід і податкові зобов´язання з ПДВ збільшувалися в момент здійснення першої операції в рамках бартеру, а право на збільшення валових витрат і податковий кредит виникало в момент здійснення заключної операції7). Його застосування значною мірою сприяло скороченню частки бартеру в економіці країни. Класичним прикладом податкового "стримування" є акцизний збір, введення якого за наявності еластичного попиту сприяє зниженню споживання підакцизних товарів.

Податкове регулювання здійснюється як на загальнодержавному (загальнодержавні податки й збори), так і на місцевому рівні (місцеві податки й збори, а також надання місцевими органами самоврядування пільг за загальнодержавними податками і зборами у межах сум, які зараховуються у місцеві бюджети, що передбачено Законом України "Про систему оподаткування"). Разом з тим, починаючи з кінця 90-х років XX ст. деякі інструменти податкового регулювання набувають характер регіональних. Це, зокрема, стосується територій, на яких експериментально до 2003 р. застосовувався спеціальний торговий патент, а також до спеціальних (вільних) економічних зонах і територій пріоритетного розвитку, межі яких у багатьох випадках не відповідають межам окремих територіальних громад.

Заходи податкового регулювання, залежно від цілей, обраного інструменту й порядку його застосування, можуть мати як довгостроковий (стратегічний), так і оперативний (тактичний) характер. У першому випадку йдеться про механізми податкового регулювання, результат застосування яких забезпечує досягнення стратегічних цілей, і, як правило, не відчувається у той самий період, у якому реалізується регулюючий вплив. До них відносять, наприклад, стимулювання інвестиційної активності суб´єктів підприємницької діяльності й громадян, заходи, спрямовані на детінізацію економіки й легалізацію об´єктів оподаткування й т. п. У другому випадку йдеться про заходи, здатні забезпечити відчутний результат без істотного часового лага, тобто практично відразу ж після застосування відповідного регулюючого механізму. До них відносять: регулювання кон´юнктури ринку шляхом зміни ставок мита й ввізного ПДВ (у 2004 р. такі заходи були застосовані для недопущення зростання цін на внутрішньому ринку зерна); введення пільг з ПДВ для суб´єктів видавничої справи (2004 р.) — з метою захисту вітчизняних товаровиробників і т. п.

У вітчизняній фінансовій думці XIX—XX ст. необхідність активного використання регулювальної функції оподаткування сформульована у працях С. Іловайського, А. Ісаєва, І. Озерова, О. Соколова, А. Трівуса8. При цьому поряд з місцем податків у регулюванні економічних процесів відзначалося значення податкового регулювання для соціальної політики держави.

У працях сучасних українських дослідників9 значна увага приділяється не самій можливості впливу податків на економіку, що нині не підлягає сумніву, а переважно проблемам ефективності застосування інструментарію податкового регулювання, насамперед, у сфері розвитку підприємницької діяльності.

Підкреслюючи об´єктивну необхідність процесу податкового регулювання, вітчизняні фахівці цілком справедливо зауважують, що "його результат залежить від адекватності застосовуваних засобів стану реальної економіки. ...Тому з економіко-правових і технічних аспектів податкове регулювання ускладнене в умовах економічної кризи"10.

Разом з тим важливою рисою податкового регулювання є його залежність від інтенсивності державного регулювання економіки в цілому. Різний рівень втручання держави в економіку в окремі періоди, що є особливо характерним для економік транзитивного типу, обумовлює динаміку співвідношення фіскальної та регулювальної функцій оподаткування. В цьому плані заслуговує на увагу виділена А. Соколовською "...закономірність підвищення регулювальної функції податків за умови посилення державного втручання в соціально-економічні процеси і зниження їх регулюючого значення за умови послаблення державного регулювання економіки"11.

З погляду масштабів слід розрізняти податкове регулювання економічних процесів на макро- і мікрорівні.

До найважливіших завдань, розв´язуваних за допомогою податкового регулювання на макрорівні, відносять:

• регулювання попиту та пропозиції. Вирішення цього завдання забезпечується зміною співвідношення прямих і непрямих податків, стримуванням попиту на певні групи товарів за допомогою введення спеціальних податків і зборів (акцизного збору, збору на розвиток садівництва, виноградарства й хмелярства й т. п.);

• формування раціонального співвідношення між накопиченням і споживанням. Зменшення податкового тиску, як правило, призводить до випереджального зростання накопичення;

• вплив на темпи інфляційних процесів. З одного боку, податки розглядаються як засіб вилучення зайвої грошової маси, а з іншого, — зміна ставок непрямих податків впливає на рівень цін. На думку В. Найдьонова та А. Сменковського12 високі податки супроводжуються двояким фактором інфляції: а) через скорочення (вихід у тінь) податкової бази та збільшення бюджетного дефіциту; б) через бажання підприємців компенсувати податкові вилучення додатковим доходом від зростання цін. Разом з тим збільшення податкового навантаження на доходи громадян стримує платоспроможний попит, що може певною мірою протидіяти підвищенню цін виробниками;

• формування раціональної галузевої структури. Введення галузевих податкових пільг (пільги для суб´єктів видавничої справи, підприємств автомобілебудівної, суднобудівної галузей і т. ін.), а також спеціальних галузевих податкових режимів (фіксований сільськогосподарський податок і спеціальний режим ПДВ для сільгосптоваровиробників) призводить до зменшення податкових вилучень у підприємств, які працюють у цих галузях, що забезпечує збільшення рентабельності й підвищення на цій основі інвестиційної привабливості галузей, і, в остаточному підсумку, — їхній прискорений розвиток;

• стимулювання інвестиційних процесів. Цей напрямок податкового регулювання став особливо популярним у податкових системах більшості розвинених держав і зачіпає інтереси всіх платників податків. Найбільш характерними інструментами, що використовуються для податкового стимулювання інвестиційної діяльності, є: податковий інвестиційний кредит (у вигляді відстрочення або розстрочення погашення податкових зобов´язань на період реалізації відповідного проекту); спеціальні механізми оподаткування дивідендів; застосування прискореної амортизації; введення спеціальних режимів оподаткування (у межах спеціальних економічних зон і територій пріоритетного розвитку) та ін.;

• підтримка інноваційної діяльності. Цей напрям податкового регулювання також набув популярності у податкових системах більшості розвинених держав і стосується інтересів не тільки інноваційних підприємств, а й усіх платників податків. Для стимулювання інноваційної активності використовуються податкові інструменти, аналогічні тим, що застосовуються для створення сприятливого інвестиційного клімату. Специфічними засобами податкової політики, спрямованими на прискорення інноваційних процесів у країні, є прямі пільги інноваційним підприємствам, а також спеціальні режими оподаткування інноваційних проектів у технопарках. Останній напрям реалізується і в Україні, де державною підтримкою (у вигляді податкових пільг з податку на прибуток та відстрочення сплати імпортного ПДВ при ввезенні нових устаткування, обладнання і комплектуючих, а також матеріалів, які не виробляються в Україні) користуються 16 технопарків. Щоправда, призупинення в 2005 р. надання податкових пільг цим суб´єктам призвело до того, що сьогодні діє тільки 8 технопарків, які станом на 1 грудня 2006 р. реалізовували 34 інноваційні проекти з 53 зареєстрованих, а сума залучених технопарками інвестицій з 2005 р. за III квартал 2006 р. у рамках виконання інвестиційних та інноваційних проектів становила лише 13 млн.грн;

• насичення ринку соціально значущими товарами та послугами. Так, зокрема, спеціальні пільги щодо податку на прибуток і податку на додану вартість встановлені в Україні для вітчизняних виробників продуктів дитячого харчування; від ПДВ звільнені операції з поставки лікарських засобів, медичних виробів, товарів спеціального призначення для інвалідів тощо; торгівля деякими товарами першої необхідності здійснюється з придбанням пільгового торгового патенту;

• прискорений розвиток депресивних регіонів. Вирішення цього завдання здійснюється за рахунок таких засобів податкового регулювання, як введення спеціальних режимів оподаткування окремих територій, а також реалізація регіональної податкової політики органами місцевого самоврядування (у компетенцію яких входить не тільки введення і скасування більшості місцевих податків і зборів, але й надання пільг за загальнодержавними податками і зборами, що надходять у місцеві бюджети).

Реалізація податкового регулювання на мікрорівні проявляється через зміну податкового навантаження на конкретних платників, що відповідають встановленим критеріям:

• забезпечення зацікавленості в розвитку підприємницької ініціативи населення. Серед заходів у цьому напрямі у вітчизняній і закордонній практиці оподаткування заслуговують на увагу такі, як звільнення створених суб´єктів господарювання від оподаткування на певний період (т. зв. податкові канікули), введення спрощеної системи оподаткування, обліку й звітності суб´єктів малого підприємництва, касовий метод податкового обліку з ПДВ та ін.;

• збільшення обсягів діяльності й розвиток конкурентного середовища. Найбільш радикальними засобами впливу на суб´єктів господарювання в цьому напрямі виявилося введення єдиного податку з фізичних осіб — суб´єктів малого підприємництва, податкові зобов´язання за яким не пов´язані з розмірами виручки від реалізації продукції (товарів, робіт, послуг);

• стимулювання раціонального використання ресурсів. У певному сенсі на вирішення цього завдання спрямоване власне введення таких загальнодержавних податків та зборів, як плата за землю, збір за забруднення навколишнього природного середовища та деяких інших податків і зборів. Крім того, практика оподаткування в європейських країнах свідчить про доцільність використання з цією метою спеціальних податкових інструментів, спрямованих на впровадження екологобезпечної техніки, технології, стимулювання виробництва екологічної продукції тощо;

• забезпечення економічної зацікавленості підприємств в інноваційному розвитку. Це завдання вирішується шляхом стимулювання: підвищення освітнього рівня працівників підприємств (віднесення до валових витрат на професійну підготовку й перепідготовку кадрів, що дозволяє зменшити податкове навантаження з податку на прибуток); розвитку наукової й науково-технічної діяльності суб´єктів господарювання (витрати на наукові дослідження також дозволено включати до складу валових витрат); введення цільових пільг для інноваційних проектів тощо;

• стримування зростання обсягів виробництва товарів, у збільшенні споживання яких держава не зацікавлена. Найбільш характерним прикладом у цьому плані є введення акцизного збору, що збільшує кінцеву ціну підакцизного товару, а це негативно впливає на обсяги його споживання, наслідком чого є посилення конкуренції й відповідне обмеження виробництва таких товарів.

Розвиток податкової науки й практики податкового регулювання висуває на перший план проблему раціонального сполучення фіскальної й регулювальної функцій податків. З вирішенням цієї проблеми пов´язана побудова ефективної системи оподаткування і ступінь розвиненості механізмів податкового регулювання. Визнання важливості цієї проблеми підтверджується тим, що частиною другої ст. 17 Господарського кодексу України як обов´язкова вимога до законів, що регулюють оподаткування суб´єктів господарювання, висунуто не просто раціональне, а оптимальне сполучення цих функцій.

Слід зазначити, що універсальних рецептів для забезпечення такого оптимального сполучення немає ані в податковій науці, ані у практиці оподаткування, а раціональне (ефективне) співвідношення — досить динамічне й у кожний момент історичного розвитку податкової системи визначається дією цілої низки факторів.

На початковому етапі становлення податкової системи держави в період побудови в Україні ринкових відносин і за відсутності необхідного досвіду податкового регулювання основним завданням податкової політики було забезпечення формування дохідної частини бюджету. Саме цими обставинами обумовлений яскраво виражений фіскальний тип податкової системи початку — середини 90-х років минулого століття.

У міру становлення системи оподаткування в Україні увага до регулювальної функції оподаткування посилювалося. На другому етапі реформування податкової системи України, початок якого зазвичай пов´язують з 1997 p., одержали законодавче закріплення чинні на той час принципи побудови системи оподаткування, пов´язані з регулювальною функцією податків; радикального перегляду й подальшої лібералізації зазнала система податкових пільг, а також уперше в історії українського оподаткування була здійснена спроба системного підходу до податкового регулювання. Останній напрям був реалізований шляхом: проведення широкомасштабних експериментів у сфері галузевого оподаткування; введення чотирьох альтернативних систем оподаткування; створення спеціальних податкових режимів у вільних економічних зонах (ВЕЗ), на територіях пріоритетного розвитку (ТПР) і технопарків.

З 2004 р. почався процес поступового згортання необґрунтованих податкових пільг і, в першу чергу, податкових пільг індивідуального характеру, результатом чого став серйозний перегляд і радикальне скорочення переліку пільг та інших механізмів податкового стимулювання з другого кварталу 2005 р. Основними аргументами на користь такого принципового повороту податкової політики були необґрунтованість багатьох наявних податкових пільг і зловживання, пов´язані з особливими умовами оподаткування в ВЕЗ і ТПР. Разом з тим ситуація, що склалася до 2005 р. пов´язана не тільки з названими проблемами, а й з недосконалістю застосовуваних механізмів податкового регулювання й недостатньою їх ефективністю, тому повна відмова від деяких зі скасованих пільг, а також від спеціальних режимів оподаткування територіального характеру представляється все-таки недостатньо обґрунтованою.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера