2.3. Функції державного податкового менеджменту

Державний податковий менеджмент як складова системи державного управління, виконує низку функцій.

У Великому тлумачному словнику російської мови одним із визначень терміна "функція" є "напрямок діяльності відповідно до призначення якої-небудь організації, установи".

Виходячи із цього, функції державного податкового менеджменту можна позначити як напрямки діяльності з управління податковою системою держави з метою забезпечення необхідних надходжень до бюджету держави й досягнення ефективного розвитку економіки держави.

Аналіз літератури показав, що сьогодні не вироблено єдиної позиції відносно визначення функцій державного податкового менеджменту.

Зокрема, М. Карп та Г. Ісаншина52 виділяють серед функцій державного податкового менеджменту функції планування, організації, координації, стимулювання та контролю. Податкове планування на державному рівні, з погляду М.Карп, передбачає аналіз надходження податків, тенденцій та факторів зростання бази оподаткування і на цій основі визначення обсягу податкових надходжень до бюджетів. Організація як функція управління податковою системою знаходить вираження у виборі та формуванні системи органів управління, порядку їх підпорядкованості, встановленні прав та обов´язків кожного органу. У ширшому розумінні ця функція передбачає також розробку нових методів оподаткування, наприклад, зміну бази, ставки, податкових пільг, порядку подачі декларації і т. п. Результат виконання функції організації полягає в утворенні структури органів управління, закріпленої в відповідних положеннях, посадових інструкціях та інших нормативних документах53. Координація у сфері управління податковою системою означає забезпечення єдності дій податкових органів з усунення диспропорцій у передбачених бюджетом планових завданнях щодо податків та зборів. Стимулювання полягає в тому, що органи управління пов´язують трудову активність людей із задоволенням їх матеріальних та духовних потреб, що стосовно податкового менеджменту проявляється в задоволенні суспільних інтересів шляхом сплати підприємствами, організаціями та населенням податків та зборів до державного бюджету. На думку М. Карп, стимулювання також передбачає і матеріальну відповідальність за своєчасну та повну сплату податків. Податковий контроль — це встановлена законодавством сукупність методів та засобів управління податкових органів щодо перевірки фінансових, податкових та пов´язаних з ними суб´єктів господарства з метою мобілізації податкових платежів до бюджету.

Я. Литвиненко зараховує до функцій державного податкового менеджменту аналіз системи оподаткування, планування податкових платежів, контроль платників податків, а також регулювання товарно-грошових відносин і розвиток загальнодержавного комплексу держави54. Податковий аналіз, з позиції цього автора, — це вивчення чинної системи оподаткування, визначення тенденцій її розвитку, розрахунки впливу різних чинників на кінцеві результати діяльності підприємства або держави. До планування податкових платежів Я. Литвиненко зараховує процес розробки податкових планів, виходячи з нормативів ставок, затверджених у законодавчих актах — законах України, указах Президента України, постановах Верховної Ради України та Кабінету Міністрів України, а також у підзаконних актах з метою своєчасного і повного визначення податкових зобов´язань перед бюджетами всіх рівнів (державним, місцевим), а також обов´язкових платежів і зборів до позабюджетних фондів. Податковий контроль Я. Литвиненко класифікує на зовнішній та внутрішній і зазначає, що зовнішній податковий контроль здійснюється державними органами стосовно конкретного підприємства. Державне регулювання, з погляду автора, здійснюється у двох напрямах: регулювання товарно-грошових відносин та регулювання розвитку загальногосподарського комплексу держави на основі дії об´єктивних економічних законів суспільства, насамперед, законів вартості.

Т. Рева55 дотримується думки, що функції управління починаються з законотворчої діяльності органів законодавчої та виконавчої влади, далі здійснюється планування податків, що передбачає визначення сум податків та обов´язкових платежів, які мають бути сплачені до бюджетів різного рівня та податковий контроль, тобто облік платників, облік податкових баз, нарахованих і фактично сплачених сум до бюджету та інших показників.

Т. Юткіна56 виділяє серед функцій державного податкового менеджменту податковий контроль, державне податкове планування (прогнозування), державне податкове регулювання. Податкові контрольні дії, 3 погляду автора, здійснюються за окремими податками, податковими групами, групами платників податків, територій. Поточне податкове планування складається з розробки контрольних завдань за бюджетами різних рівнів, визначення дольового розподілу податкових ставок та пільг. Податкове регулювання з погляду Т. Юткіної, проводиться через економічно обґрунтовані системи пільг та санкцій і є взаємообумовленими комплексами податкових преференцій стратегічної дії, щ0 компенсує фінансові втрати при випуску нової конкурентоспроможної продукції, модернізації технологічних процесів, становленні у виробничій сфері майнових основ середнього власника.

Аналогічний склад функцій державного податкового менеджменту наводиться і в підручнику за редакцією О. Поршнева57.

Резюмуючи викладене, можна дійти висновку, що відмінність наведених підходів полягає в тому, що одні фахівці58 визначають функції державного податкового менеджменту на основі того, що об´єктом у них є податкові платежі, а інші59, що об´єктом виступає податкова система держави.

На нашу думку, перший підхід є занадто обмеженим і в системному підході при виділенні функцій державного податкового менеджменту слід виходити з того, що об´єктом управління є податкова система держави. Тому з огляду на цю обставину слід віддати перевагу позиції М. Карп та Г. Ісаншиної.

Водночас вважається, що функція координації є однією зі складових функцій планування, організації й контролю податкової системи держави, тобто, по суті, підфункцією цих функцій, тому окреме її виділення не зовсім виправдане. Беручи до уваги те, що об´єктом державного податкового менеджменту виступає податкова система держави, аналогічних висновків можна дійти і щодо функції стимулювання платників податків.

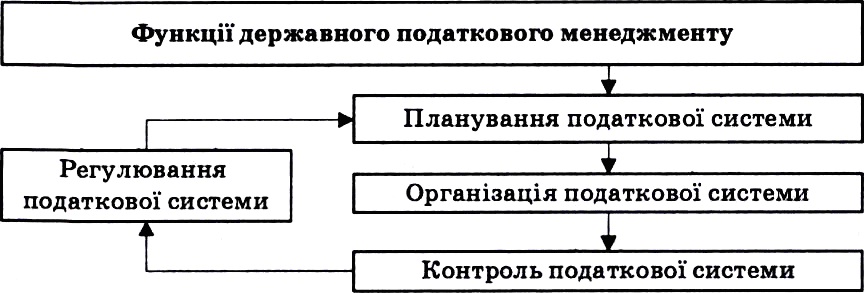

З огляду на викладене, функції державного податкового менеджменту можна визначити в такий спосіб (рис. 2.4).

Рис. 2.4. Функції державного податкового менеджменту

Функція планування податкової системи полягає, насамперед, у розробці законодавчих нормативних актів, які регламентують порядок організації й функціонування податкової системи держави на основі обраної податкової політики держави.

Для виконання цієї функції розробляються концептуальні основи оподаткування в державі, тобто визначається податкова політика, яка залежить від обраної моделі економічного розвитку держави.

Як відзначають автори посібника "Податки"60, у світовій практиці розвинених країн виділяють дві основні моделі ринкової економіки, що забезпечують економічний і соціальний прогрес суспільства. Це ліберальна модель і соціально орієнтована модель, які розрізняються, насамперед, за ступенем державного регулювання економіки.

До ознак ліберальної моделі, заснованої на незначному втручанні держави, відносять: мінімальну кількість підприємств державного сектору; максимальну свободу суб´єктів господарювання; мінімальну участь держави у вирішенні соціальних завдань. При цьому регулювання має монетарний характер і обмежується, як правило, макроекономічними процесами. Така модель (при досягненні вихідного високого рівня розвитку економіки) дає змогу забезпечити гідний рівень життя більшості громадян. Державний патерналізм (від лат. paternus — батьківський) охоплює тільки бідні верстви населення. Ця модель діє в США, близькі до неї моделі Англії та Франції.

Соціально орієнтована модель відрізняється більшим ступенем державного регулювання економіки: їй властивий значний державний сектор; ринкові "правила гри" відрізняються високим ступенем регламентації; державою регулюються не тільки макроекономічні процеси, але й окремі сфери діяльності суб´єктів господарювання; державний патерналізм охоплює практично всіх членів суспільства, гарантуючи певний рівень задоволення потреб населення у житлі, послугах охорони здоров´я, освіти й культури, забезпечення зайнятості. Ця модель властива Німеччини, Норвегії, Швеції, Австрії, з нею багато спільного має японська модель, що також базується на політиці активного втручання держави в економіку, але орієнтована не на особисті інтереси окремої людини, а на пріоритети колективу (благополуччя компанії) і родини.

Таким чином, сутність тієї або іншої моделі визначається економічною й соціальною роллю держави в розвитку суспільства.

Від обраної моделі ринкової системи господарювання залежить податкова місткість виробництва й доходів держави. Перехід до еволюційного формування соціально орієнтованої ринкової системи передбачає, що держава вважає за необхідне забезпечувати потреби суспільства в безкоштовній освіті, охороні здоров´я та інших соціальних послугах і тому повинна мати у своєму розпорядженні відповідне бюджетне фінансування.

Якщо держава виходить з мінімізації втручання в соціально-економічні процеси, то бюджетна потреба у фінансуванні соціально-культурних заходів стає незначною й основний тягар їх оплати перекладається на населення. У цьому випадку (і за інших рівних умов) доходи бюджету, сформовані в основному за рахунок податкових надходжень, можуть бути зменшені81.

В Україні на офіційному рівні не проголошена модель економіки, яка діє сьогодні і до якої держава прагне в перспективі, однак виходячи із сукупності ознак, властивих економіці України на сучасному етапі, можна дійти висновку, що зараз економіка України найбільш близька до соціально орієнтованої моделі. А з цього випливає, що податкова політика України має передбачати значні надходження до бюджету для реалізації економічних і соціальних функцій держави.

Оскільки податкова політика держави забезпечує формування дохідної частини бюджету, вона перебуває у взаємозв´язку з бюджетною політикою держави. Отже, другим фактором, що впливає на податкову політику держави, виступає тип бюджетної політики держави.

У теорії виділяють два типи бюджетної політики держави: бюджет за можливостями (бездефіцитний) і бюджет за потребами (дефіцитний)62. Типи бюджетної політики держави розрізняються концепцією формування доходів і витрат бюджету.

Бюджетна політика "бюджет за можливостями" передбачає, що видаткова частина бюджету формується відповідно до граничних розмірів дохідної частини бюджету. У зв´язку із цим витрати бюджету перебувають у прямій залежності від дохідної частини бюджету, при цьому застосовуються два напрямки підтримки збалансованості бюджету. У першому напрямку видаткова частина бюджету коригується під граничну суму встановленої дохідної частини бюджету, у другому — дохідна частина бюджету коригується під встановлену видаткову частину бюджету.

У бюджетній політиці "бюджет за потребами" видаткова частина бюджету не перебуває в прямій залежності від його дохідної частини, що призводить до незбалансованості бюджету й перевищення видаткової частини бюджету над дохідною.

Можна помітити, що за другого напряму бюджетної політики "бюджет за можливостями" державна податкова політика буде орієнтована на максимальну суму стягнення податкових платежів, оскільки вона має забезпечувати повне покриття видаткової частини бюджету, а у випадку обрання першого напряму бюджетної політики "бюджет за можливостями" державна податкова політика може бути більш гнучкою.

Аналіз принципів формування бюджетної політики в Україні дає змогу зробити висновок, що нині бюджетна політика України орієнтована на тип "бюджет за потребами". Цей фактор негативно впливає на економіку країни, тому що перевищення видаткової частини бюджету покривається за рахунок внутрішніх і зовнішніх позик, що призводить до збільшення державного боргу й до виплати додаткових сум у вигляді відсотків. З огляду на це вважаємо доцільним поступовий перехід України до бюджетної політики "бюджет за можливостями". Беручи ж до уваги спрямування України на соціально орієнтовану модель ринкової економіки, пріоритет необхідно віддати другому напряму бюджетної політики "бюджет за можливостями".

Водночас, з огляду на нестабільний стан економіки країни, у випадку обрання цього варіанту необхідно забезпечити обмежувальний підхід до формування видаткової частини бюджету шляхом виділення найбільш важливих пріоритетних напрямків розвитку економіки України.

Таким чином, податкова політика України в перспективі має орієнтуватися на повне покриття необхідної видаткової частини бюджету. При цьому податкова система має бути сформована таким чином, щоб розмір податкового тягаря, накладеного на суб´єктів підприємницької діяльності й громадян, мінімально обмежував їхній економічний розвиток.

На основі обраної податкової політики й аналізу прогнозних бюджетних надходжень і витрат уповноваженими органами розробляються проекти нормативно-правових актів у сфері оподаткування, які забезпечують її реалізацію. Далі вони подаються на розгляд у відповідні комітети Верховної Ради.

У процесі планування податкової системи реалізується регулювальна функція податків, що полягає у визначенні напрямів розвитку пріоритетних галузей економіки за допомогою чинної системи оподаткування.

Функція організації податкової системи передбачає практичне втілення розроблених у процесі реалізації функції планування заходів щодо організації й функціонування податкової системи держави.

Зокрема, у процесі здійснення функції організації податкової системи приймаються й запроваджуються розроблені законодавчі акти, які регламентують процес оподаткування, адміністрування й податкового контролю, реалізуються на практиці заплановані заходи модернізації чинної системи адміністрування й податкового контролю та ін.

Законодавча процедура в Україні, включно з податковим законодавством, складається з кількох стадій63:

1) вияв законодавчої ініціативи;

2) обговорення законопроекту;

3) прийняття закону;

4) підписання закону;

5) оприлюднення закону.

Кожна з таких основних стадій поділяється, у свою чергу, на окремі етапи, стадії, серед яких розрізняють:

§ для першої стадії: розробку проектів законів; внесення і відкликання законодавчих пропозицій, законопроектів, поправок (документи законодавчої ініціативи); розгляд законодавчих пропозицій, законопроектів, поправок у комітетах Верховної Ради, тимчасових спеціальних комісіях;

§ для другої і третьої стадій законодавчого процесу (обговорення законопроектів та прийняття законів) виділяють розгляд законопроектів у трьох читаннях та ін.

Заключна стадія законодавчого процесу включає процедуру підписання законів, опублікування, введення їх у дію тощо.

Право законодавчої ініціативи у Верховній Раді України належить Президентові України, народним депутатам України та Кабінету Міністрів України (ст. 93 Конституції України). Єдиним органом законодавчої влади в Україні є парламент — Верховна Рада України (ст. 75 Конституції України), і прийняття законів віднесено до її повноважень (ст. 85 Конституції України).

Система оподаткування, податки і збори встановлюються виключно законами України (ст.1 Закону "Про систему оподаткування").

Кожен з суб´єктів законодавчої ініціативи встановлює для себе певний порядок роботи із законопроектами та законодавчими пропозиціями, які вносяться ним у порядку законодавчої ініціативи до Верховної Ради України.

Так, Указом Президента України від 30.03.1995 № 270/95 затверджено Положення про порядок роботи з законопроектами та іншими документами, що вносяться Президентом України на розгляд Верховної Ради України.

Законопроекти та інші документи законодавчої ініціативи Президента України готують радники та наукові консультанти Президента України, а також відповідні структурні підрозділи Адміністрації Президента України. Як законодавча ініціатива Президента України на розгляд Верховної Ради України можуть бути подані проекти найважливіших законів, опрацьованих у Секретаріаті Кабінету Міністрів України, міністерствах, інших центральних органах виконавчої влади, наукових установах, а також підготовлених Національним банком України.

Постановою Кабінету Міністрів України від 05.06.2000 № 915 затверджений Тимчасовий регламент Кабінету Міністрів України. Відповідно до положень Регламенту, Кабінет Міністрів, реалізуючи надане йому право законодавчої ініціативи, розглядає і вносить до Верховної Ради проекти законів України, в установленому порядку бере участь у законодавчій діяльності Верховної Ради, а також у реалізації Президентом України права законодавчої ініціативи.

Законопроект, внесений до Верховної Ради, реєструється в апараті Верховної Ради. Кожен законопроект після його реєстрації не пізніше, ніж у п´ятиденний строк направляється в комітет, до відання якого належать питання бюджету, для проведення експертизи щодо його впливу на дохідну та/або видаткову частину бюджетів та виконання закону про державний бюджет України в поточному бюджетному періоді, та в комітет, який призначається головним з підготовки і попереднього розгляду законопроекту.

Головний комітет не пізніше, ніж у тридцятиденний строк попередньо розглядає законопроект і ухвалює висновок щодо доцільності включення його до порядку денного сесії Верховної Ради. Питання про включення законопроекту до порядку денного сесії розглядається Верховною Радою протягом 30 днів після ухвалення висновку головного комітету чи тимчасової спеціальної комісії.

Законопроекти розглядаються Верховною Радою, як правило, за процедурою трьох читань, що включає: перше читання — обговорення основних принципів, положень, критеріїв, структури законопроекту та прийняття його за основу; друге читання — постатейне обговорення і прийняття законопроекту У другому читанні; третє читання — прийняття законопроекту, який потребує доопрацювання та узгодження, в цілому.

За результатами розгляду законопроекту Верховна Рада може прийняти рішення:

1) про прийняття закону в цілому і направлення його на підпис Президенту України;

2) перенесення голосування щодо законопроекту в цілому у зв´язку з прийняттям рішення про перенесення розгляду законопроекту або до подання Кабінетом Міністрів України проектів актів, прийняття яких передбачено в законопроекті, що розглядається;

3) схвалення тексту законопроекту в цілому і винесення його на всеукраїнський референдум;

4) відхилення законопроекту.

Текст закону, прийнятий Верховною Радою, подається на підпис Голові Верховної Ради України і далі направляється Президентові України.

Президент України протягом 15 днів після отримання закону підписує його, беручи до виконання, та офіційно оприлюднює його або повертає закон зі своїми вмотивованими і сформульованими пропозиціями до Верховної Ради України для повторного розгляду (ч. 2 ст. 94 Конституції України). У такий спосіб Президент України реалізує право вето щодо прийнятих Верховною Радою України законів, надане йому згідно з п. 30 ч. 1 ст. 106 Конституції України.

Закон набирає чинності через десять днів з дня його офіційного оприлюднення, якщо інше не передбачено самим законом, але не раніше дня його опублікування (ч. 5 ст. 94 Конституції України).

Офіційними друкованими виданнями є: "Офіційний вісник України"; газети "Урядовий кур´єр", "Голос України", "Відомості Верховної Ради України", бюлетень "Офіційний вісник Президента України". Акти Верховної Ради України, Президента України, Кабінету Міністрів України можуть бути в окремих випадках офіційно оприлюднені через телебачення і радіо.

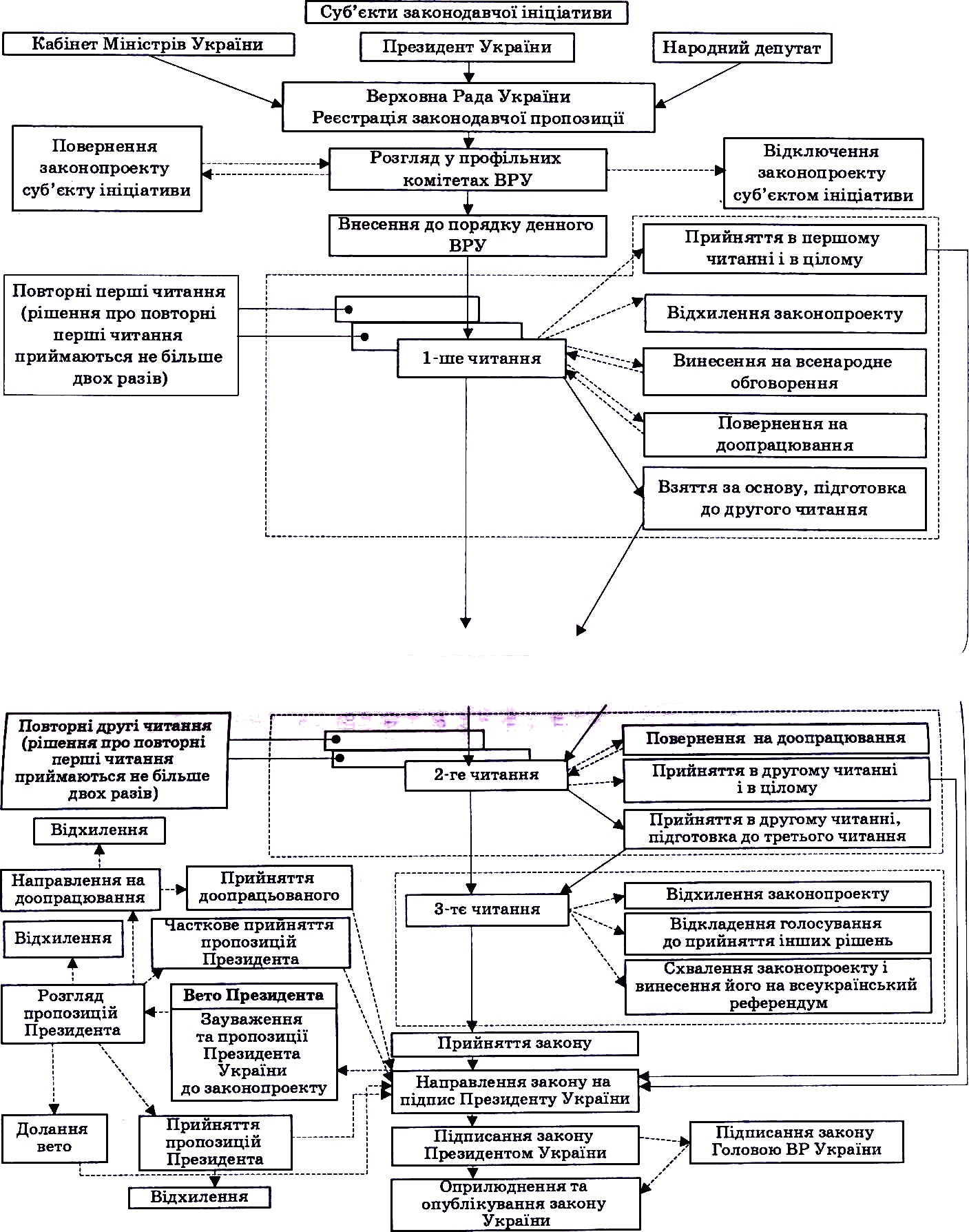

Описана вище законодавча процедура може бути представлена у вигляді схеми (рис. 2.5).

Функція контролю податкової системи передбачає комплекс заходів, спрямованих на перевірку ефективності функціонування чинної податкової системи держави з метою внесення до неї необхідних коригувань.

У процесі реалізації цієї функції аналізуються результати діяльності податкової системи, зокрема, причини відхилень фактичних податкових надходжень до бюджету від запланованих, результати стимулювання за допомогою пільгової системи оподаткування пріоритетних галузей розвитку економіки держави, зіставляються суми податкових надходжень з витратами на функціонування органів податкового контролю й адміністрування тощо.

Для оцінки якості податкової системи застосовуються такі показники64:

1) сукупне податкове навантаження (ПН) — характеризує Долю сукупних податкових платежів у валовому національному продукті:

(2.1)

Де СПП — сукупні податкові платежі, грн,

ВНП — валовий національний продукт, грн;

Рис. 2.5. Схема підготовки та прийняття законів в Україні* * www.liga.Kiev.ua.

2) коефіцієнт еластичності податкової системи (КЕПС) показує, на скільки відсотків зміняться податкові надходження при зміні валового внутрішнього продукту:

де ВЗСПП — відносна зміна сукупних податкових платежів, грн,

ВЗВВП — відносна зміна валового внутрішнього продукту, грн;

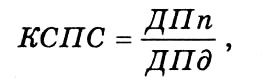

3) коефіцієнт стабільності податкової системи (КСПС) відображає тенденцію змін доходу або матеріального становища платника податків після внесення змін до податкового законодавства:

де ДПп — дохід або матеріальне становище платника податків після внесення змін до податкового законодавства, грн,

ДПд — дохід або матеріальне становище платника податків до внесення змін до податкового законодавства, грн;

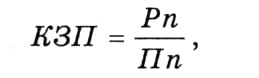

4) коефіцієнт збираності податків (КЗП) — характеризує тенденцію виконання плану зі збирання податкових надходжень:

де Рп — сума податків, що реально збирається і надходить до відповідного бюджету, грн,

Пп — планова або розрахункова сума податкових надходжень до відповідного бюджету за аналогічний період, грн;

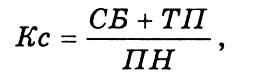

5) коефіцієнт співвідношення податкових платежів та фінансованих державою сум суспільних благ та трансфертних платежів (Кс):

де СБ і ТП — суспільні блага і трансфертні платежі, грн, ПН — податкові надходження, грн.

![]()

Як зазначають автори65, якщо коефіцієнт співвідношення податкових платежів та фінансованих державою сум суспільних благ та трансфертних платежів не опускається нижче 80 %, то можна стверджувати, що високий рівень оподаткування виправдовує себе і гранична корисність вилучених державою обов´язкових зборів з фізичних і юридичних осіб не порушується.

В Україні цей коефіцієнт не перевищує 26 % (для порівняння, у Швеції він близький до 86 %). Це свідчить про те, що ефективність використання податкових надходжень в Україні у 3,3 рази нижча, ніж у Швеції і для забезпечення такого самого рівня в Україні необхідно більш ніж у три рази збільшити рівень оподаткування, що нереально як з практичного, так і з теоретичного погляду. Тому при реформуванні податкової системи в Україні слід звернути увагу власне не на рівень оподаткування, а на ефективність використання податкових платежів за умов граничної корисності таких платежів для конкретних платників податків66, і зокрема, на ефективність використання суми видатків, які спрямовуються на забезпечення функціонування органів адміністрування і контролю за справлянням податків.

Функція регулювання податкової системи полягає в коригуванні чинної податкової системи з метою підвищення її ефективності.

Реалізується функція регулювання на основі аналізу результатів функції контролю податкової системи, за підсумками якого може прийматися рішення щодо внесення змін до чинної податкової системи держави.

Слід зазначити, що сьогодні нормами ст. 1 Закону "Про систему оподаткування" встановлено, що ставки, механізм справляння податків і зборів (обов´язкових платежів), за винятком особливих видів мита та збору у вигляді цільової надбавки до чинного тарифу на електричну та теплову енергію, збору у вигляді цільової надбавки до затвердженого тарифу на природний газ для споживачів усіх форм власності, і пільги щодо оподаткування не можуть встановлюватися або змінюватися іншими законами України, крім законів про оподаткування. А зміни і доповнення до цього закону, інших законів України про оподаткування стосовно надання пільг, зміни податків, зборів (обов´язкових платежів), механізму їх сплати вносяться до цього закону, інших законів України про оподаткування не пізніше, ніж за шість місяців до початку нового бюджетного року і набирають чинності з початку нового бюджетного року.

Проте на практиці ці норми порушуються, і більшість змін щодо порядку оподаткування вноситься Законом про державний бюджет на відповідний рік без дотримання терміну в шість місяців. Такий порядок негативно впливає на стан податкового законодавства і тому виникає потреба в його скасуванні і дотриманні базових законодавчих правил.

Встановлений законодавством процедурний порядок взаємин держави із платниками з приводу сплати податків і зборів передбачає наявність інститутів податкового адміністрування й податкового контролю. Ці механізми є складовими процесу оподаткування в Україні і також належать до сфери розгляду державного податкового менеджменту.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера