12.3. Використання в міжнародному податковому плануванні офшорів

Ще одним механізмом оптимізації податків у міжнародному податковому плануванні є використання країн з низьким рівнем оподаткування — офшорів.

За рівнем податкового тягаря всі країни світу умовно можна розділити на дві групи:

1) юрисдикції з високими податками;

2) юрисдикції з ліберальним оподаткуванням.

До юрисдикцій з високим рівнем оподаткування відносять більшість країн. Ставки податку на прибуток та індивідуальний прибутковий податок в таких державах становлять близько 30—60 %, а ставки податків на розподіл прибутку у формі відсотків, дивідендів і роялті — 15—35 % .

Юрисдикції з низькими податками називаються також податковими гаванями, податковими притулками, податковими оазисами. Вони у свою чергу поділяються на три види:

1) юрисдикції без прямих податків на доходи фізичних і юридичних осіб, які називаються також чистими податковими гаванями або безподатковими юрисдикціями. У країнах цієї групи компанії певних типів та певні види доходів і майна фізичних осіб не обкладаються податками на доходи, прибуток, на розподіл прибутку, на спадщину й дарування, на власність. Для компаній або індивідуальних платників податків застосовуються лише непрямі фіксовані податки у вигляді щорічних мит за ведення бізнесу, разових реєстраційних зборів і т. п. Рівень непрямого оподаткування досить незначний. Так, у країнах Карибського регіону щорічне мито для компаній становить 10—1600 доларів. До країн без прямих податків відносять: Андорру, Багамські, Бермудські, Кайманові острови, Науру, Вануату, острови Теркс і Кайкос та ін.;

2) юрисдикції з низьким рівнем прямих податків. Ставки податку на прибуток й індивідуальний прибутковий податок для певних категорій платників податків тут менші за 30 %, а в деяких випадках податки не перевищують 10 %. До країн цієї групи відносять, зокрема, такі держави, як Британські Віргінські Острови, Кіпр, Гібралтар, Угорщину, Ізраїль, Ліхтенштейн, Швейцарію. У групу також входять юрисдикції, які надають повне звільнення від податків тільки для закордонних доходів своїх юридичних і фізичних осіб: Коста-Рика, Гонконг, Ліберія, Малайзія, Панама та ін.;

3) юрисдикції з високими податковими ставками, які надають податкові переваги деяким типам компаній. Деякі країни з розвиненою економікою з метою залучення закордонних інвестицій застосовують для іноземних компаній особливий порядок оподаткування. Крім пільгових ставок податку на прибуток країни цієї групи знижують ставки податків на розподіл і репатріацію доходів. Сюди відносять Бельгію, Ірландію, Люксембург, Нідерланди9.

До 2000 р. пільговий порядок оподаткування щодо доходів підприємств з іноземними інвестиціями застосовувався і в Україні на підставі норм Закону України "Про іноземні інвестиції" від 13.03.92 № 2198-ХІІ, Декрету КМУ "Про режим іноземного інвестування" від 20.05.93 № 55-93, Постанови Верховної Ради України "Про порядок введення в дію Закону України "Про іноземні інвестиції" від 13.03.92 №2198а-ХІІ. Однак прийнятим в 2000 р. Законом України "Про усунення дискримінації в оподаткуванні суб´єктів підприємницької діяльності, створених з використанням майна та коштів вітчизняного походження" від 17.02.2000 № 1457-ІІІ пільговий режим інвестування для іноземних інвесторів фактично було скасовано, оскільки ст. 2 цього закону встановлювала, що підприємства, створені за участю іноземних інвестицій, а також об´єкти (результати) спільної діяльності на території України за участю іноземних інвестицій без створення юридичної особи, в тому числі на основі договорів (контрактів) про виробничу кооперацію, спільне виробництво, сумісну діяльність тощо, підлягають валютному і митному регулюванню та оподаткуванню за правилами, встановленими законодавством України з питань валютного і митного регулювання та оподаткування підприємств, створених без участі іноземних інвестицій.

Очевидно, що країни з високим рівнем оподаткування прагнуть знизити свої податки за рахунок країн з низьким рівнем оподаткування, у зв´язку з чим у міжнародному податковому плануванні набув поширення офшорний бізнес.

Термін "офшор" дослівно перекладається так: "поза берегами", "що перебуває за межами морського кордону". У країнах англосаксонського права використовується в значенні "закордонний", "іноземний", що не має нічого спільного з берегами. В Україні цей термін асоціюється із відносинами з компаніями із країн з низькими податковими ставками.

Офшорний бізнес (офшорна місцевість) — це фінансово-господарча діяльність, що здійснюється поза країною реєстрації й місцезнаходження компанії. Перебуваючи в певній юрисдикції, компанія, яка займається офшорними операціями, всі свої угоди проводить тільки з компаніями — резидентами третіх країн і не веде операцій з резидентами своєї юрисдикції.

Юрисдикції офшор — країни, що допускають реєстрацію на своїй території компаній провідного типу за умови, що їхня діяльність ніяк не буде зв´язана із країною місцезнаходження, тобто всі доходи компанія буде одержувати поза юрисдикцією офшор, і інвестуватися ці доходи також будуть у третіх країнах. В основі законодавства більшості юрисдикцій офшор лежать норми англосаксонського права, які, зокрема, передбачають, що компанія обкладає податками не всі свої доходи, отримані з різних джерел у різних країнах світу, у тій країні, де така компанія інкорпорована.

Основна мета створення компанії офшор полягає у мінімізації податків, що стягуються за принципом територіальності, оскільки більшість юрисдикцій офшор пропонує мінімальні ставки податків на прибуток для компаній офшорного статусу, тобто компаній, які не здійснюють діяльність у цій юрисдикції.

Компанія офшор може мати два статуси: статус нерезидентної офшорної компанії та статус звільненої від податків резидентної компанії.

Статус нерезидентної офшорної компанії передбачає, що компанія реєструється в цій юрисдикції; ніякі операції усередині цієї країни не веде й управляється з-за кордону іноземними директорами. Фактично такий статус дає змогу мати компанію, що існує тільки на папері, але з її допомогою можна проводити на цілком легальних підставах фінансові операції в межах внутріфірмової структури транснаціональної корпорації.

Прикладом нерезидентної офшорної компанії є швейцарські доміцилярні компанії. Нерезидентна офшорна компанія сплачує основні податки в країнах — джерелах утворення своїх доходів за принципом территоріальності своєї юрисдикції, а в країні реєстрації сплачуються тільки реєстраційні мита й щорічні фіксовані податки. У такий спосіб у юрисдикції, у якій зареєстрована фірма, можна акумулювати неоподатковувані за принципом резидентства доходи транснаціональної групи.

Статус звільненої від податків резидентної компанії надається компанії офшор у тому випадку, якщо вона належить нерезидентам, але управляється місцевими директорами, має на території юрисдикції свій офіс і веде офшорні операції.

Резидентній компанії податкові звільнення від прибуткових податків надаються тільки на офшорні операції. Така компанія, як правило, також сплачує щорічні податки за фіксованою ставкою або прибуткові податки за зниженою ставкою. При цьому вона має право на здійснення частини своїх операцій у країні інкорпорації, наприклад, може інвестувати доходи, отримані в інших країнах. У випадку одержання прибутку від джерел в країні реєстрації стосовно такої компанії застосовуються внутрішні, непільгові ставки прибуткового податку10.

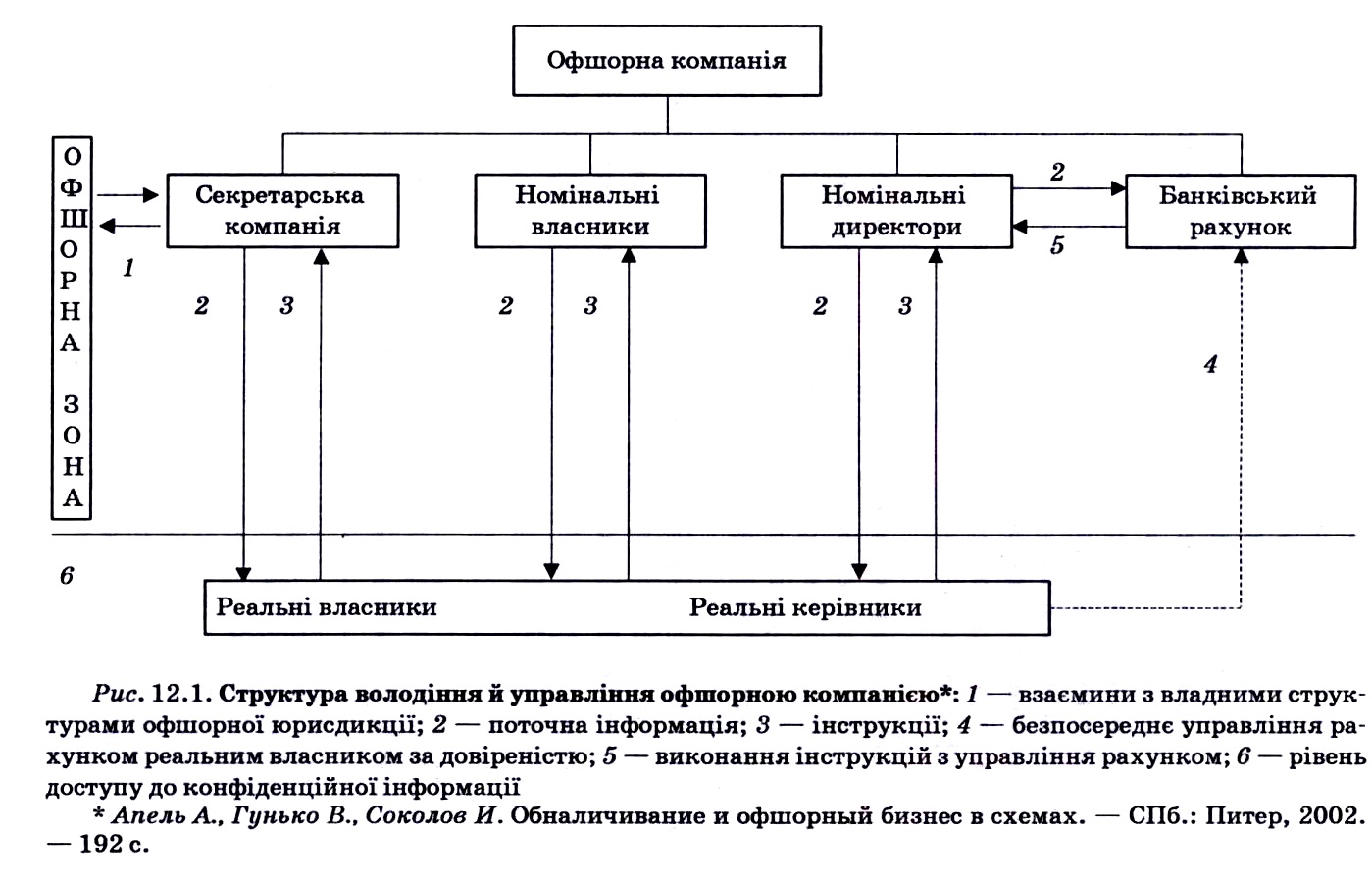

Типова структура володіння й управління офшорною компанією представлена на рис. 12.1.

Основні дії з реєстрації підприємства, організації його взаємодії з адміністрацією офшорної зони здійснюються за допомогою секретарської компанії — сервісного центру, що спеціалізується на наданні послуг з реєстрації та організації роботи офшорних компаній.

Як зазначають Ю. Уманців та Ю. Швед11, секретарські компанії згідно з дорученням, яке видає їм реальний власник компанії, не тільки забезпечують дотримання всіх юридичних формальностей, а й знаходять осіб, які стають номінальними власниками компанії та її номінальними директорами, надають послуги адвоката, обробляють кореспонденцію, що надходить на адресу офшорної компанії тощо.

Номінальні власники — це особи, які вважаються власниками офшорної компанії згідно з реєстраційними документами, але фактично (через укладення додаткових угод із реальними власниками компанії) отримувачами доходу не є. Подібні угоди укладаються між реальними власниками та номінальними директорами.

Таким чином, інститути секретарських компаній та номінальних власників і директорів дозволяють досягти реальним власникам двох цілей: зберегти конфіденційність свого права власності й отримувати економічні вигоди від роботи компанії. Розкриття інформації про справжніх власників офшорних підприємств можливе тільки в разі судового розслідування12.

Переваги офшорного оподаткування використовуються, зокрема, транснаціональними компаніями, до яких належить така внутрішньофірмова структура, яка включає головну холдингову компанію, її дочірні компанії, представництва й філії, розташовані в країнах інших, ніж юрисдикція базування материнської компанії.

Основним механізмом корпоративного міжнародного оподаткування є створення внутрішньофірмової структури, у рамках якої проводяться такі основні операції з мінімізації податків:

1) перерозподіл (диверсифікація) прибутку — розміщення глобального прибутку транснаціональних компаній у країнах з переважно низьким рівнем оподаткування;

2) заниження прибутку — віднесення частини витрат, платежів, відсотків, дивідендів, роялті на фінансові результати внутріфірмових компаній — резидентів податкових гаваней;

3) створення прибутку — фактичне винесення всіх операцій у податкові гавані без зв´язку з оподатковуваною активністю в юрисдикціях з високим рівнем податкового тягаря13.

Основою офшорного підприємництва є два види транснаціональних компаній: базові збутові компанії та базові постачальні компанії.

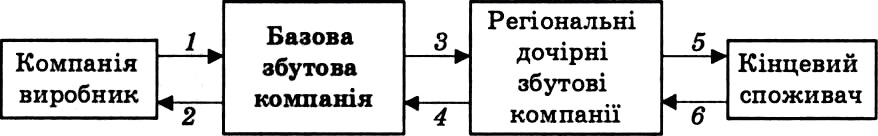

Збутова базова компанія одержує від внутріфірмових компаній-виробників готові продукти й продає їх через власну торговельну мережу ТНК споживачам, які проживають у різних країнах таким чином, що більша сума прибутку акумулюється на рахунках офшору(рис. 12.2).

З наведеного рисунка можна побачити, що основна сума прибутку (200 у.о.) була акумульована на рахунках базової збутової компанії, яка знаходиться в офшорі і таким чином оподатковується за низькою ставкою податку на прибуток.

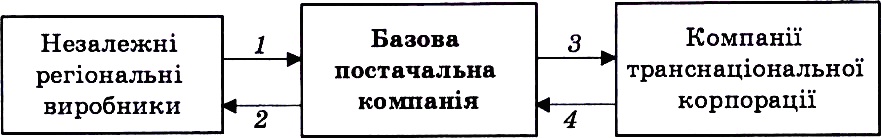

Закупівельна базова компанія здійснює оптові закупівлі готової продукції, напівфабрикатів, комплектуючих виробів у безпосередніх виробників і здійснює перерозподіл витрат на користь всієї транснаціональної корпорації.

Закупівельна базова компанія закуповує товар за низькими цінами, доводить їх до світових і реалізує товар іншим компаніям групи, в результаті чого прибуток осідає на офшорних територіях (рис. 12.3).

Отже, при застосуванні базової постачальної компанії в офшорній юрисдикції буде створено прибуток від реалізації сировини, напівфабрикатів та готових виробів, який буде оподатковано за пільговою ставкою.

Водночас завищена собівартість цієї продукції становитиме витрати компаній транснаціональної корпорації і зменшить, таким чином, прибуток цих компаній.

Враховуючи те, що за допомогою офшорних компаній здійснюється мінімізація податкових зобов´язань, податкове право багатьох країн містить норми, які обмежують переваги офшорного оподаткування.

Зокрема, згідно з українським законодавством, за операціями з офшорними компаніями до валових витрат можна віднести тільки 85 % відсотків витрат із застосуванням механізму звичайних цін.

Перелік офшорних зон встановлюється Кабінетом Міністрів, нині діє перелік, затверджений розпорядженням КМУ від 24.02.2003 № 77-р, згідно з яким до офшорних зон віднесено:

1) Британські залежні території: острів Гернсі, острів Джерсі, острів Мен, острів Олдерні;

2) Близький Схід — Бахрейн;

3) Центральна Америка — Беліз;

4) Європа: Андорра, Гібралтар, Монако;

5) Карибський регіон: Ангілья, Антигуа і Барбуда, Аруба, Багамські острови, Барбадос, Бермудські Острови, Британські Віргінські Острови, Віргінські Острови (США), Гренада, Кайманові острови, Монтсеррат, Нідерландські Антильські Острови, Пуерто-Рико, Сент-Вінсент і Гренадини, Сент-Кітс і Невіс, Сент-Люсія, Співдружність Домініки, Теркс і Кайкос;

6) Африка: Ліберія, Сейшельські Острови;

7) Тихоокеанський регіон: Вануату, Маршалові Острови, Науру, Німує, Острови Кука, Самоа;

8) Південна Азія — Мальдівська Республіка.

Слід також врахувати, що згідно з вимогами Комісії з FATF операції з офшорними центами підлягають фінансовому моніторингу14, що знижує їх привабливість.

Отже, при використанні офшорних переваг слід детально проаналізувати всі переваги та недоліки і застосовувати заходи з міжнародного податкового планування тільки за результатами ретельно проведеного аналізу.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера