6.1. Зміст податкового контролю

Будь-яка господарська та управлінська діяльність передбачає певні контрольні дії, спрямовані на те, щоб гарантувати виконання поставлених завдань. Як у процесі, так і після завершення будь-якої роботи необхідно дати правильну оцінку фактично зробленому і досягнутому, виявити недопустимі відхилення від мети і пов´язані з цим негативні наслідки, віднайти нові, раніше невідомі можливості й резерви.

Сутність контролю зводиться до процесу вивчення, порівняння, виявлення, фіксації проблем; відображення в обліку господарських операцій та вжиття заходів для їх розв´язання, усунення порушень і попередження їх у подальшому.

Важливим є управлінський аспект контролю, згідно з яким контроль можна трактувати як функцію, підсистему та елемент менеджменту у фінансовому секторі народного господарства.

Фінансовий контроль — це система активних дій, що здійснюються органами державної влади, місцевого самоврядування, суб´єктами господарювання та громадянами України зі спостереження за функціонуванням будь-якого об´єкта управління у частині утворення, розподілу та використання ним фінансових ресурсів з метою оцінки економічної ефективності господарської діяльності, виявлення і блокування в ній відхилень, що перешкоджають законному й ефективному використанню майна та коштів, розширеному відтворенню виробництва, задоволенню державних, колективних та приватних інтересів і потреб та удосконалення управління економікою1.

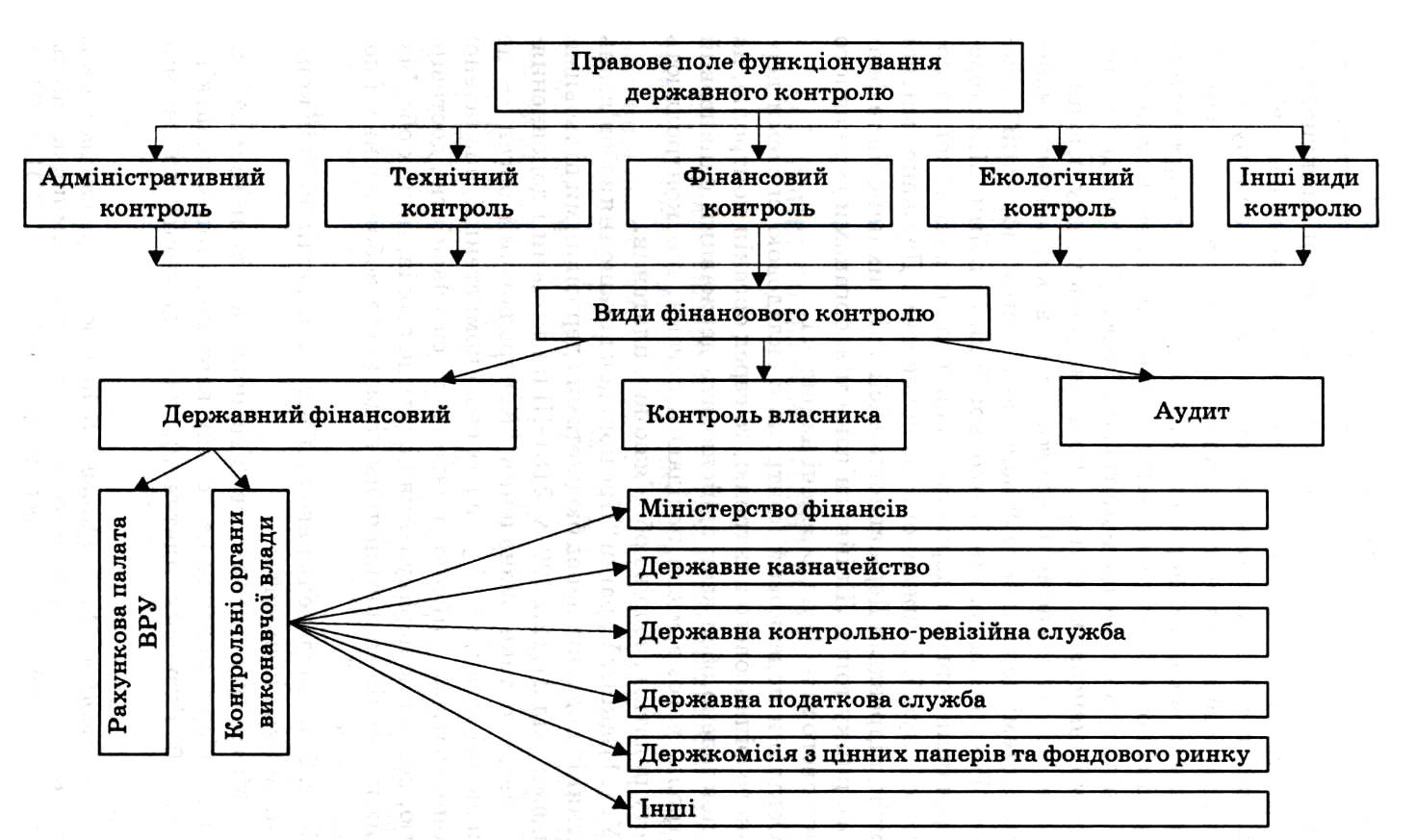

У зв´язку з незабезпеченістю економіки України достатнім обсягом фінансових ресурсів, провідна роль у регулюванні їх потоків, раціональному і ефективному використанню належить системі державного фінансового контролю, який здійснюють Рахункова палата Верховної Ради України, Міністерство фінансів, органи державної контрольно-ревізійної та податкової служб, Державного казначейства і Держаної митної служби, підрозділи Державної комісії з цінних паперів та фондового ринку тощо. Лінійні зв´язки між органами державного фінансового контролю наведені на рис 6.1.

Оскільки податковий контроль є складовою системи державного фінансового контролю, то серед органів контролю, на які покладено обов´язок здійснювати державний фінансовий контроль, вагоме місце посідають органи, що контролюють сплату податків, зборів і обов´язкових платежів.

У ст. 1 Закону України "Про порядок погашення зобов´язань платників податків перед бюджетами і державними цільовими фондами" від 21.12.2000 № 2181-ІІІ (зі змінами і доповненнями) наведено таке визначення "Контролюючий орган — це державний орган, який у межах своєї компетенції, визначеної законодавством, здійснює контроль за своєчасністю, достовірністю, повнотою нарахування податків, зборів, інших обов´язкових платежів та погашенням податкових зобов´язань чи податкового боргу".

У ст. 2 законодавець наводить чіткий перелік органів контролю, до яких відносять:

1. Митні органи — стосовно ввізного та вивізного мита, акцизного збору, податку на додану вартість, інших податків і зборів (обов´язкових платежів), які відповідно до законів

справляються при ввезенні (пересиланні) товарів і предметів на митну територію України або вивезенні (пересиланні) товарів і предметів з митної території України.

2. Установи Пенсійного фонду України — стосовно внесків до Пенсійного фонду України.

3. Установи Фондів соціального страхування України — стосовно внесків до Фондів соціального страхування України.

4. Податкові органи — стосовно податків і зборів (обов´язкових платежів), які справляються до бюджетів та державних цільових фондів, крім зазначених у п.1; 2; 3.

Рис. 6.1. Модель лінійних зв´язків між органами фінансового контролю

Ці органи відносять до суб´єктів податкового контролю.

Податковий контроль — елемент фінансового контролю і податкового механізму. Він є також необхідною умовою ефективного податкового менеджменту.

Податковий контроль зумовлений необхідністю перевірки виконання платниками своїх зобов´язань, які безпосередньо встановлені ст. 67 Конституції України, якою визначено, що суб´єкти господарювання, а також фізичні особи зобов´язані сплачувати податки і збори в порядку і розмірах, встановлених законом. Обов´язок сплачувати податки, збори й обов´язкові платежі передбачений також і Законом України "Про систему оподаткування" від 25.06.91 № 1251-ХІІ, зокрема ст. 9.

Ст. 2 Закону України "Про державну податкову службу в Україні" від 04.12.90 № 509-ХІІ (зі змінами та доповненнями) основним завданням органів податкової служби в Україні називає здійснення контролю за додержанням платниками податків податкового законодавства, правильністю нарахування, повнотою та своєчасністю сплати до бюджетів, державних цільових фондів податків і зборів (обов´язкових платежів).

Згідно з положеннями цього закону, можна виділити об´єкти контролю — це, насамперед, нарахування та сплата до бюджетів і державних цільових фондів податків і зборів усіма суб´єктами підприємницької діяльності. Об´єктом контролю є також доходи громадян України, іноземців та осіб без громадянства у тій частині, в якій вони виступають платниками податків і зборів.

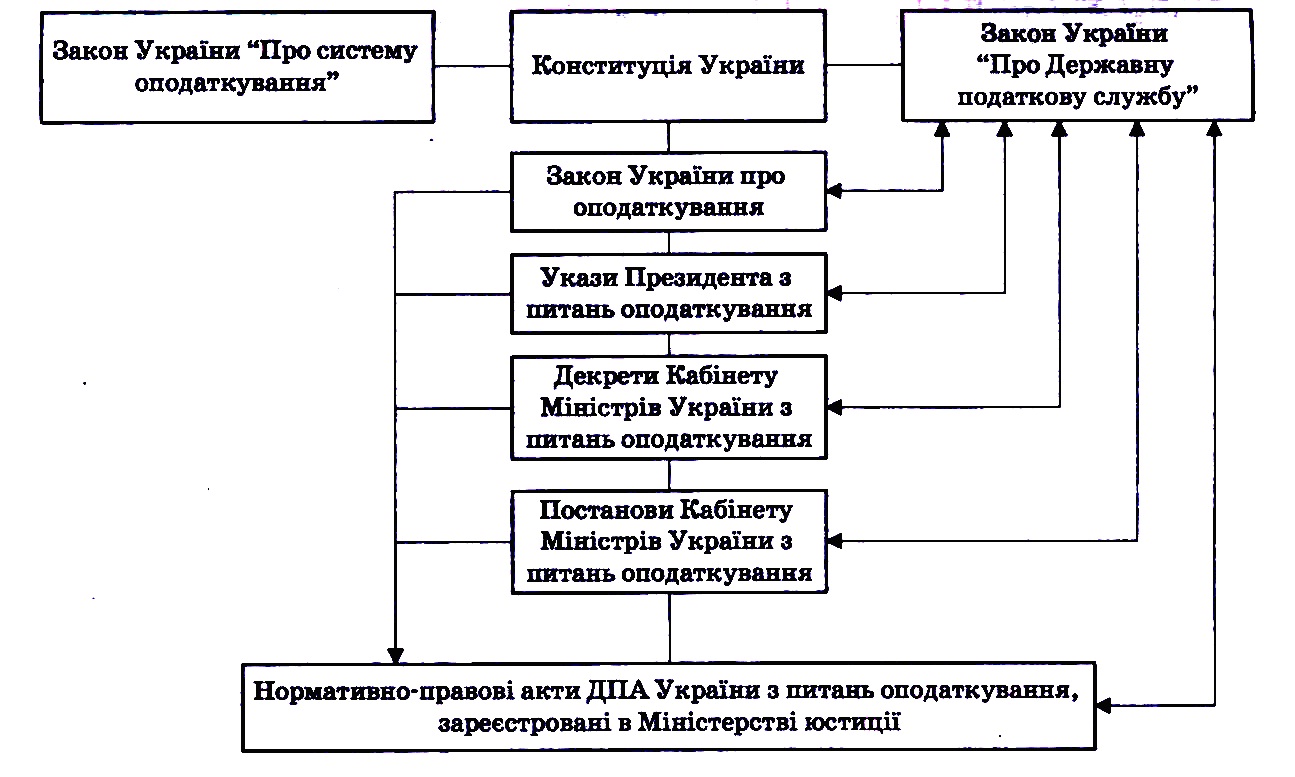

Правові основи діяльності державних податкових органів України щодо здійснення податкового контролю закріплено в законах України та указах Президента, наказах ДПА України. До основних нормативно-правових актів відносять:

1. Закон України "Про державну податкову службу в Україні" від 04.12.90 № 509-ХІІ (далі Закон № 509-ХІІ).

2. Закон України "Про порядок погашення зобов´язань платників податків перед бюджетами та держаними цільовими фондами" від 21.12.2000 № 2181-ІІІ (далі Закон № 2181-ІП).

3. Постанова Кабінету Міністрів України "Про затвердження Порядку координації проведення планових виїзних перевірок органами виконавчої влади, уповноваженими здійснювати контроль за нарахуванням і сплатою податків та зборів (обов´язкових платежів)" від 21.07.2005 № 619.

4. Наказ ДПА України "Про затвердження нової редакції зразків форм актів перевірок та Методичних рекомендацій щодо їх оформлення" від 27.04.2006 № 225 (далі Наказ № 225).

5. Наказ ДПА України "Про затвердження Методичних рекомендацій щодо порядку складання плану-графіка перевірок суб´єктів господарювання та взаємодії між структурними підрозділами при їх проведенні" від 11.10.2005 № 441 (далі Наказ №441).

6. Наказ ДПА України "Про затвердження Порядку оформлення результатів невиїзних документальних, виїзних планових та позапланових перевірок з питань дотримання податкового, валютного та іншого законодавства" від 10.08.2005 № 327.

7. Наказ ДПА України "Про затвердження Порядку направлення органами державної податкової служби України податкових повідомлень платникам податків" від 21.06.2001 № 253.

Є й інші закони, які регулюють взаємовідносини платників податків та державних податкових органів, але наведені законодавчі акти є пріоритетними в системі оподаткування. Схематично ієрархія податкового законодавства, зокрема і в сфері податкового контролю, наведена на рис. 6.2.

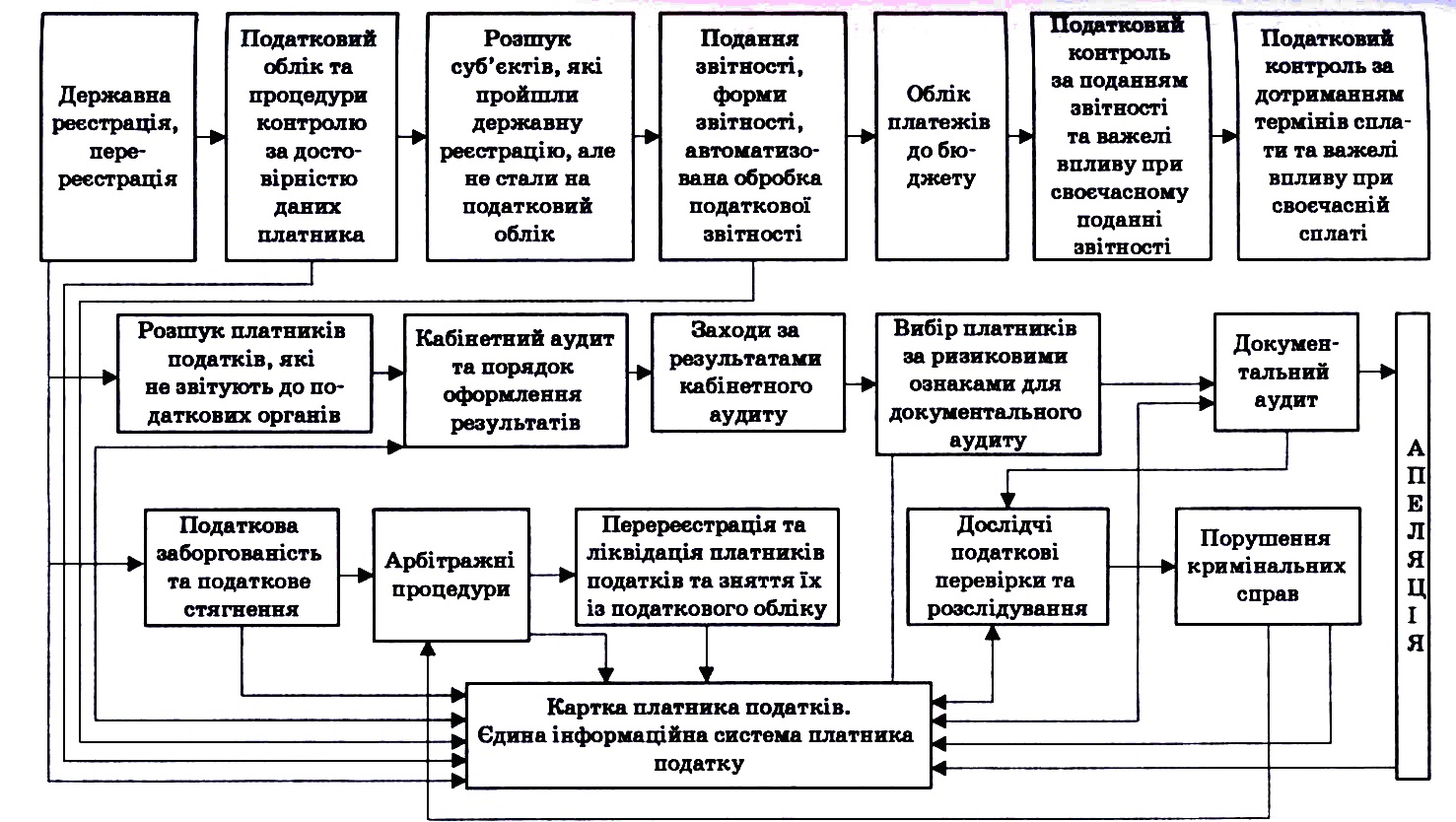

Відповідно до специфіки конкретного податку або обов´язкового платежу центральний податковий орган формує ідеологію та затверджує методологію здійснення податкового контролю, яка впроваджується в усіх державних податкових органах. Об´єкти, етапи та процедури податкового контролю наведені на рис. 6.3.

Рис. 6.2. Ієрархія податкового законодавства України у сфері податкового контролю

Рис. 6.3. Основні об´єкти, етапи та процедури контролю за платниками податків

Якість податкового контролю, яка визначається рівнем, повнотою, достовірністю, порядком виконання податковими інспекторами як суб´єктами контролю роботи із забезпечення його цілей, реалізації окремих процедур, є досить важливою умовою ефективності діяльності податкових служб.

Одна з головних вимог до податкового контролю випливає із класичних принципів оподаткування: контроль має приносити значно більше коштів, ніж було затрачено на його проведення.

В організаційному аспекті податковий контроль забезпечується відповідними джерелами інформації, формами здійснення, процедурами дослідження господарських операцій, методичними прийомами документального і фактичного контролю. Для здійснення податкового контролю використовують такі джерела інформації:

1. Документальні. Вивчаючи первинні облікові документи, регістри обліку, облікову та фінансову звітність, фахівці перевіряють достовірність господарських операцій, податкових розрахунків та відповідність їх чинному законодавству.

2. Фактичні. Фахівці з´ясовують кількісний та якісний склад майна та зобов´язань суб´єктів підприємницької діяльності, які пов´язані з формуванням об´єктів оподаткування.

Обидва джерела формування інформаційної бази податкового контролю взаємопов´язані і тільки у поєднанні дають змогу визначити реальний розмір об´єктів оподаткування.

До методів податкового контролю відносять загальнонаукові, зокрема аналізу, синтезу, індукції, дедукції, моделювання, абстрагування, конкретизації, аналогії, і прикладні: документальні, спостереження за об´єктом контролю, запити про платника податку, метод достовірних тверджень, розрахунково-аналітичні та ін.

Схематично податковий контроль як невід´ємну складову державного фінансового контролю і елемент системи управління оподаткуванням зображено на рис. 6.4.

Таким чином, податковий контроль — це діяльність посадових осіб органів контролю у сфері оподаткування щодо спостереження за відповідністю процесу організації платниками податків обліку об´єктів оподаткування, методики обчислення та сплати податків прийнятим актам законодавства з питань оподаткування; щодо виявлення відхилень, допущених у ході виконання податкових правил, та визначення впливу наслідків порушень на податкові зобов´язання.

����������� �� ����� | �����������

���� ����� �� ����� ���:

Банківський менеджмент

Менеджмент гостиниц и ресторанов

ПОДАТКОВИЙ МЕНЕДЖМЕНТ

Менеджмент якості

Маркетинг

Організація праці менеджера

Основи менеджменту

Культура ділового спілкування менеджера